社保入税后,如何合法的降低企业的社会保险费用成本是所有企业关心的紧迫课题,如何从法律上,制度上,合同签订上节约企业社保成本?

根据企业与劳动者之间用工关系的性质,企业的用工关系可以分为劳动关系和劳务关系。该两种用工关系涉及到企业是否需要缴纳社保费用:如果企业与劳动者之间建立劳务关系,则企业和劳动者都不需要缴纳社会保险费用;如果企业与劳动者之间建立劳动关系,则企业与劳动者是否要缴纳社保费用?要从两方面进行分析:一方面是如果企业与劳动者签订非全日制用工劳动合同,则企业与劳动者不需要缴纳社保费用;另一方面是如果企业与劳动者签订全日制用工劳动合同,则企业与劳动者必须依法缴纳社保费用,劳动者依法缴纳的社保费用由企业或用人单位代扣代缴。

从企业用工的实践来看,企业用工关系分为两种:劳动关系、劳务关系。

一、劳动关系的确立和判断标准

劳动关系,是指用人单位与劳动者之间,依法所确立劳动过程中的权利义务关系。劳动关系的判断标准如下:

第一,用人单位与劳动者或职工签订劳动合同

第二,无论用人单位与劳动者是否签订劳动合同,只要符合以下标准就是劳动关系,受《中华人民共和国劳动法》管辖。这些判断标准是:用人单位和劳动者符合法律、法规规定的主体资格;用人单位依法制定的各项劳动规章制度适用于劳动者,劳动者受用人单位的劳动管理,从事用人单位安排的有报酬的劳动;劳动者提供的劳动是用人单位业务的组成部分。

二、劳务关系的确立和判断标准

劳务关系的判断标准是:劳务关系的双方不存在隶属关系,没有管理与被管理、支配与被支配的权利和义务,提供劳务的一方在工作过程中虽然也要接受用人单位指挥、监督,但并不受用人单位内部各项规章制度的约束,双方的地位处在同一个平台上。

三、劳务关系的特征及其个税的处理

(一)劳务关系的特征

根据相关法律法规的规定,用人单位与劳动者建立的劳务关系具有以下特征:

1、劳务关系中的劳动者与用人单位是平等的民事法律主体,不是雇佣与被雇佣的关系,而是监督与被监督,指导与被指导的关系

2、劳务关系中的劳动者不受用人单位劳动管理制度的约束,因此劳动者不打考勤上班,在建筑领域不以“工资表和工时考勤表”作为成本核算的依据,而以“劳务结算单和劳务工程计量确认单”作为成本核算的依据。

3、劳务关系中劳动者收到用人单位的劳动报酬要不要到当地税务部门代开发票给用人单位?其个人所得税如何处理?这两个问题的税务处理具体分析如下:

第一、劳动报酬按次支付在500元以下的个税处理

如果劳动者的劳动报酬按次支付在500元以下时,则根据国家税务总局2018年公告第28号第九条第二款的规定,用人单位按次支付500元以下的金额是小额零星业务支出,获得劳动报酬的劳动者不要去税务局代开发票给用人单位作为成本核算依据,而是以零星小额业务支出收款收据作为成本核算依据。同时,根据新修改的《中华人民共和国个人所得税法》的规定,劳务报酬按次支付在800元以下时,不征个人所得税。因此,用人单位不代扣代缴个人所得税。

第二、劳动报酬按月支付给个体工商户在20000元以下的个税处理.

如果个体工商户每月提供相同的劳务,用人单位每月发放个体工商户的劳动报酬在20000元以下时,则根据国家税务总局2018年公告第28号第九条第二款的规定,用人单位按月向个体工商户支付20000元以下的金额是小额零星业务支出,按月获得劳动报酬的劳动者不要去税务局代开发票给用人单位作为成本核算依据,而是以零星小额业务收款收据作为成本核算依据。根据现有各省税务局文件的规定,每月给予个体工商户的收入在3万元以内是不缴纳个人所得税,深圳市规定每月个体工商户收入在10万元以内免个人所得税。

第三、劳务报酬按次支付自然人超过500元和按月支付个体工商户超过20000元的个税处理。

如果用人单位给劳动者的劳动报酬按次支付自然人超过了500元、按月支付个体工商户超过20000元(即超过增值税起增点),则劳动者自然人和无雇工个体工商户(没有安装税控机和税控盘)必须到税务局代开发票给用人单位作为成本核算依据。如果安装了税控机和税控盘的个体工商户,则自行开具增值税发票给用人单位作为成本核算依据。

由于个人所得税在税务局代开发票时,如果是“劳务报酬”所得,则在税务局代开发票时,税务局不代征个人所得税,在代开发票的“备注栏”注明“个人所得税有付款方预扣预缴或代扣代缴”字样。根据《个人所得税扣缴申报管理办法(试行)》第十条的规定,劳务报酬所得的扣缴义务人向居民个人支付劳务报酬、应当按以下方法按次预扣预缴个人所得税:

首先,劳务报酬所得以每次收入减除费用后的余额为收入额,以每次收入额为预扣预缴应纳税所得额,计算应预扣预缴税额。

其次,在预扣预缴环节,劳务报酬所得每次收入不超过四千元的,费用按八百元计算;每次收入四千元以上的,费用按百分之二十计算。

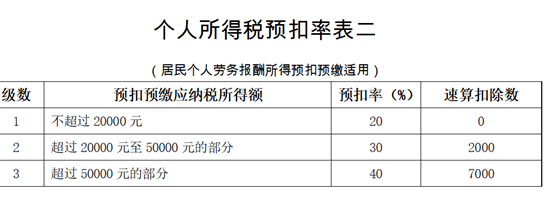

再次,劳务报酬所得应预扣预缴税额=预扣预缴应纳税所得额×预扣率-速算扣除数。(劳务报酬所得适用个人所得税预扣率表二(见附件如下)

最后,居民个人办理年度综合所得汇算清缴时,应当依法计算劳务报酬所得、稿酬所得、特许权使用费所得的收入额,并入年度综合所得计算应纳税款,税款多退少补。

肖太寿博士特别提醒:如果劳动报酬是“经营所得”,则劳动报酬获得者到税务局代开发票,给支付劳动报酬的单位入成本时,一般由税务局按照不含增值税的一定比例代征个人所得税,则用人单位不再为获得劳动报酬的劳动者代扣代缴个人所得税。

第四、劳务关系中的劳动者与用人单位没有构成法律上雇佣与被雇佣的法律关系,则用人单位和劳动者都不缴纳社会保险费用。

第五、劳务关系中的劳务合同中不能约定“试用期、试用期的工资和转正后的工资”,而只能约定“完成劳务的工期,劳务款的支付标准、劳务款的支付时间、劳务成果完成验收的技术标准”。