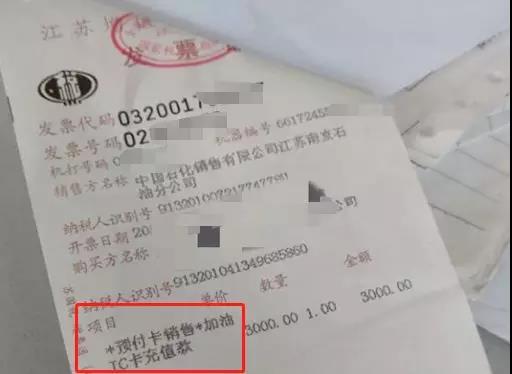

公司有辆车,也有个专职司机,有车就要用油,这个好说,平时司机拿回来一些发票,二哥也就直接给报销了,这个很好理解,对吧。

当然,二哥觉得,是不是应该取得专票呢?公司还可以抵扣进项税。但是老司机说他搞不懂什么专票,人家就提供这个发票,没有其他的了。二哥也没不吭声了,有票就行,自己何苦一根筋呢,等会把老司机得罪了,下次去税务局还得派车呢。

也罢也罢,金额也不大。

其实这个加油呢,二哥理解的没错,是可以取得专用发票的。

不过加油站一般不主动提供,需要你主动要求,而且虽然规定现在要求开专票不需要提供什么营业执照、一般纳税人证明之类复杂的东西,但是像加油站这种单位,也可能告诉你根据我们内部管理需求,你得提供***资料才给你开专票哦。

所有,你让老司机去要专票,说了也白说,麻烦。

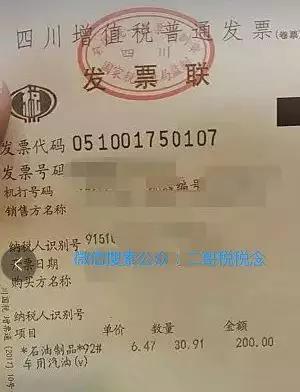

这天,老司机又来了,这回拿了一张不一样的发票。

老司机说了,不想垫钱加油,和领导说了,办了张卡,充了三千块钱。

二哥这下就为难了,这是一张什么发票呢?我如何入账啊?

预存的加油卡充值款,其实还并没有实际发生相关的费用,按照规定,加油站在售卖加油卡、加油凭证时,都应按预收账款方法作相关账务处理,不征收增值税。也就是说,他们收到这个充值费用都不会确认收入,是预收款,要实际你去加油后他们才确认。

那么对于给钱充值的一方来说,那就是预付账款,通俗点就是暂存别处的钱,在没有发生交易之前,钱还是你的,所以是资产。会计上可以按资产管理,预付账款属于会计要素中的资产,那我们是不是应该按照资产来管理。

借:预付账款—加油卡

贷:银行存款

不征收增值税按理说不应该开具增值税发票,因为本身还没有发生增值税应税行为,应该是开具收据的,只有在实际消费时候再开具发票,但是,税局对不征税的13种行为允许开具不征税的增值税发票,所以,从某种角度上来说,这张发票类似收据的作用。

那么伴随着这个,我们又延伸思考三个问题

1、什么时候将预付账款转损益?

2、转为损益时候能不能光凭这张不征税发票就税前扣除了?

3、实际加油后还能不能重新索取增值税专用发票?

这三个问题也是日常处理的核心问题所在,我们一一来分析一下。

1

《基本准则》第三十三条说费用是指企业在日常活动中发生的、会导致所有者权益减少的、与向所有者分配利润无关的经济利益的总流出。

费用确认是费用应当按照权责发生制原则,权责发生制是以权利和责任的发生来决定收入和费用归属期的一项原则。指凡是在本期内已经收到和已经发生或应当负担的一切费用,不论其款项是否收到或付出,都作为本期的收入和费用处理。

所以,什么时候确认费用,当然是实际发生。所以,按正规的话,我们应该在实际加油取得加油相关凭据的时候列支为当期费用。

借:费用类科目

贷:预付账款-加油卡

那么同时也就面临了一个问题,这个费用企业所得税允许扣除吗?

2

企业所得税法第八条规定,企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。

企业所得税法第九条规定,企业应纳税所得额的计算,以权责发生制为原则,属于当期的收入和费用,不论款项是否收付,均作为当期的收入和费用;不属于当期的收入和费用,即使款项已经在当期收付,均不作为当期的收入和费用。本条例和国务院财政、税务主管部门另有规定的除外。

根据上述规定,如果该费用真实合理,那么允许税前扣除。

那么这个真实合理,还需要我们再去取的发票或者说加油记录证明吗?

这个说实话,在实践中并无统一标准,主要还是从真实合理角度进行判断。

这里可以参考天津税务在2016年汇算清缴答疑中对预付卡税前扣除的回答

问:企业购买预付卡所得税税前如何扣除?

答:对于企业购买、充值预付卡,应在业务实际发生时税前扣除。按照购买或充值、发放和使用等不同情形进行以下税务处理:

(1)在购买或充值环节,预付卡应作为企业的资产进行管理,购买或充值时发生的相关支出不得税前扣除;

(2)在发放环节,凭相关内外部凭证,证明预付卡所有权已发生转移的,根据使用用途进行归类,按照税法规定进行税前扣除(如:发放给职工的可作为工资、福利费,用于交际应酬的作为业务招待费进行税前扣除);

(3)本企业内部使用的预付卡,在相关支出实际发生时,凭相关凭证在税前扣除。

按照这个思路,那么对于加油卡充值也是一样道理,主要是为了证明业务的真实性。

税务检查也是这个思路,这种情况下,不可能说你取得了发票就一定能扣除,也不是说你没取得发票就一定不能扣除,要结合起来看,当然从企业内控管理角度,车辆管理部门也应该制定汽车用油管理记录,司机每次加油应该有油卡消费记录,这个应该是一个后续管理手段,同时也可以做为财务后续计入费用的一个凭证。那么这些就是内部凭证,完全可以做为合理费用扣除的支撑了。

费用的问题解决了,但是我们却损失了进项税,不征税发票是没法抵扣的,对于大金额的加油款,进项税也是比不小的金额,其实,在充值消费后,公司完全可以累积去开具专用发票。

3

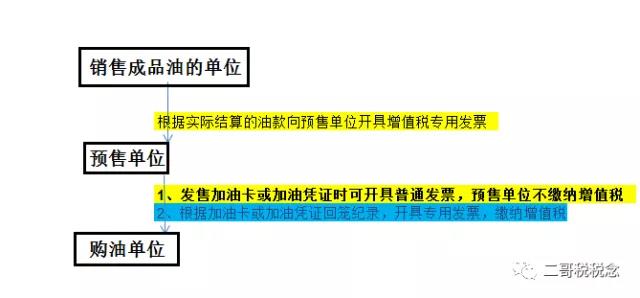

《成品油零售加油站增值税征收管理办法》国家税务总局令第2号规定如购油单位要求开具增值税专用发票,待用户凭卡或加油凭证加油后,根据加油卡或加油凭证回笼纪录,向购油单位开具增值税专用发票。

具体如下流程

但是二哥提醒你,这个最好事先向售卡单位问清楚,如果开具了不征税发票后期没法再给你开专票,那建议先不索取不征税发票,实际消费后再累计去开专票。

所以,总体来说,一张不征税的发票其实并没改变业务实质,你就把它当成预付款项的一个收据来看待,实际上,我们不管从账务处理还是税务风险管控上都要以实际发生为准绳,我们要看明业务的实质,这才是关键。