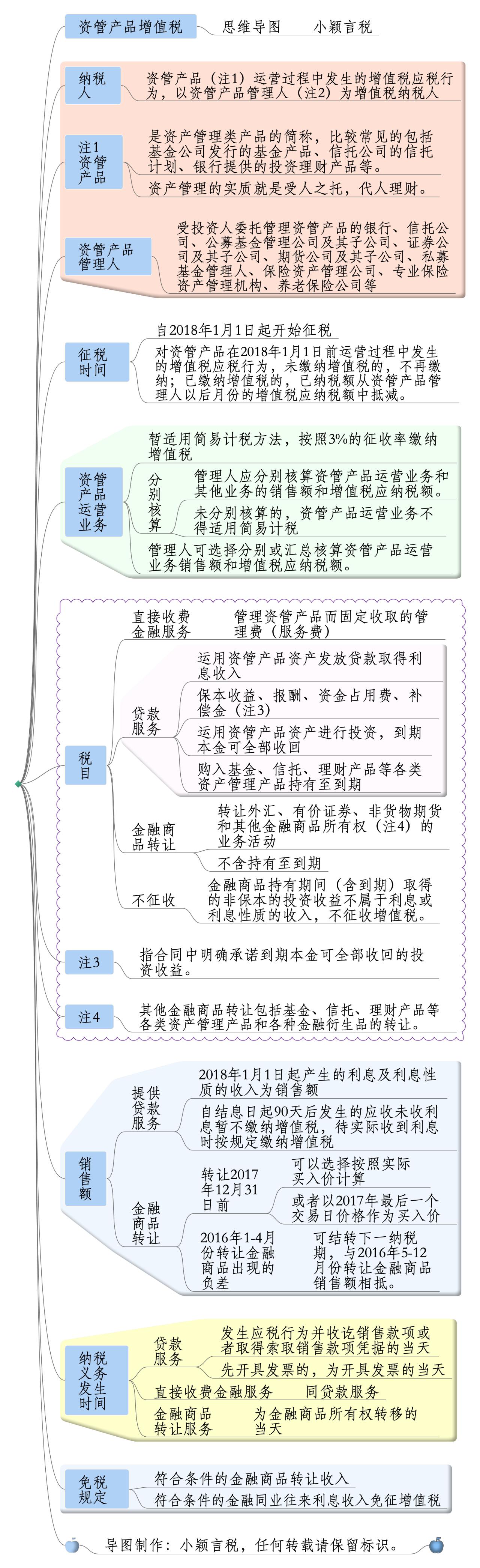

2016年12月21日,财政部、国家税务总局发布了财税〔2016〕140号文件,宣布资管产品运营过程中发生的增值税应税行为,以资管产品管理人为增值税纳税人,经连续两次的推迟,财税〔2017〕56号决定自2018年1月1日起正式实施,从此掀开了资管产品征税序幕。

一、概念

资管产品管理,通俗的说就是受人之托,代人理财。

受投资人委托管理资管产品的就是资管产品的管理人,包括银行、信托公司、公募基金管理公司及其子公司、证券公司及其子公司、期货公司及其子公司、私募基金管理人、保险资产管理公司、专业保险资产管理机构、养老保险公司。

资管产品包括银行理财产品、资金信托(包括集合资金信托、单一资金信托)、财产权信托、公开募集证券投资基金、特定客户资产管理计划、集合资产管理计划、定向资产管理计划、私募投资基金、债权投资计划、股权投资计划、股债结合型投资计划、资产支持计划、组合类保险资产管理产品、养老保障管理产品。其中比较常见资管产品的有基金公司发行的基金产品、信托公司的信托计划、银行提供的投资理财产品等。

二、计税方法与销售额

根据财税〔2017〕56号规定,自2018年1月1日起,资管产品管理人运营资管产品过程中发生的增值税应税行为(以下称资管产品运营业务),暂适用简易计税方法,按照3%的征收率缴纳增值税。

资管产品在2018年1月1日前运营过程中发生的增值税应税行为,未缴纳增值税的,不再缴纳;已缴纳增值税的,已纳税额从资管产品管理人以后月份的增值税应纳税额中抵减。

管理人应分别核算资管产品运营业务和其他业务的销售额和增值税应纳税额。未分别核算的,资管产品运营业务不得适用简易计税规定。管理人可选择分别或汇总核算资管产品运营业务销售额和增值税应纳税额。

财税〔2017〕90号明确了自2018年1月1日起,资管产品管理人运营资管产品提供的贷款服务、发生的部分金融商品转让业务,按照以下规定确定销售额:

1.提供贷款服务,以2018年1月1日起产生的利息及利息性质的收入为销售额;

2.转让2017年12月31日前取得的股票(不包括限售股)、债券、基金、非货物期货,可以选择按照实际买入价计算销售额,或者以2017年最后一个交易日的股票收盘价(2017年最后一个交易日处于停牌期间的股票,为停牌前最后一个交易日收盘价)、债券估值(中债金融估值中心有限公司或中证指数有限公司提供的债券估值)、基金份额净值、非货物期货结算价格作为买入价计算销售额。纳税人2016年1-4月份转让金融商品出现的负差,可结转下一纳税期,与2016年5-12月份转让金融商品销售额相抵。

三、税目

资管产品的税目包括贷款、直接收费金融服务、金融商品转让、其他金融商品转让。

(一)根据财税〔2016〕36号附件1规定,贷款,是指将资金贷与他人使用而取得利息收入的业务活动。例如,运用资管产品资产发放贷款取得利息收入,应按照“贷款服务”缴纳增值税。

注意:《销售服务、无形资产、不动产注释》(财税〔2016〕36号)第一条第(五)项第1点贷款服务范围中“保本收益、报酬、资金占用费、补偿金”,是指合同中明确承诺到期本金可全部收回的投资收益。财税〔2016〕140号明确,金融商品持有期间(含到期)取得的非保本收益,不属于利息或利息性质的收入,不征收增值税。

证券公司、保险公司、金融租赁公司、证券基金管理公司、证券投资基金以及其他经人民银行、银监会、证监会、保监会批准成立且经营金融保险业务的机构收放贷款后,自结息日起90天内发生的应收未收利息按现行规定缴纳增值税,自结息日起90天后发生的应收未收利息暂不缴纳增值税,待实际收到利息时按规定缴纳增值税。

(二)直接收费金融服务,是指为货币资金融通及其他金融业务提供相关服务并且收取费用的业务活动。例如,因管理资管产品而固定收取的管理费(服务费),应按照“直接收费金融服务”缴纳增值税。

(三)金融商品转让,是指转让外汇、有价证券、非货物期货和其他金融商品所有权的业务活动。其他金融商品转让包括基金、信托、理财产品等各类资产管理产品和各种金融衍生品的转让。

注意:财税〔2016〕140号规定,纳税人购入基金、信托、理财产品等各类资产管理产品持有至到期,不属于金融商品转让,其中非保本的收益、报酬、资金占用费、补偿金,不属于利息或利息性质的收入,不征收增值税;保本的按贷款服务缴纳增值税。

四、纳税义务发生时间

(一)贷款服务、直接收费金融服务,根据财税〔2016〕36号附件1第四十五条第一规定

纳税人发生应税行为并收讫销售款项或者取得索取销售款项凭据的当天;先开具发票的,为开具发票的当天。

收讫销售款项,是指纳税人销售服务、无形资产、不动产过程中或者完成后收到款项。

取得索取销售款项凭据的当天,是指书面合同确定的付款日期;未签订书面合同或者书面合同未确定付款日期的,为服务、无形资产转让完成的当天或者不动产权属变更的当天。

(二)金融商品转让服务,根据财税〔2016〕36号附件1第四十五条第三项规定,纳税人从亊金融商品转让的,为金融商品所有权转移的当天。

五、免税规定

财税〔2016〕36号附件3,财税〔2016〕46号和财税〔2016〕70号,规定了符合条件的金融商品转让收入和金融同业往来利息收入免税。

(一)下列金融商品转让收入免征增值税:

1.合格境外投资者(QFII)委托境内公司在我国从事证券买卖业务。

2.香港市场投资者(包括单位和个人)通过沪港通买卖上海证券交易所上市A股。

3.对香港市场投资者(包括单位和个人)通过基金互认买卖内地基金份额。

4.证券投资基金(封闭式证券投资基金,开放式证券投资基金)管理人运用基金买卖股票、债券。

5.个人从事金融商品转让业务。

6.全国社会保障基金理事会、全国社会保障基金投资管理人运用全国社会保障基金买卖证券投资基金、股票、债券取得的金融商品转让收入。

7.人民币合格境外投资者(RQFII)委托境内公司在我国从事证券买卖业务。

8.经人民银行认可的境外机构投资银行间本币市场取得的收入。

(二)下列金融同业往来利息收入免征增值税:

1.金融机构与人民银行所发生的资金往来业务。含商业银行购买央行票据、与央行开展货币掉期和货币互存等业务。

2.银行联行往来业务。含境内银行与其境外的总机构、母公司之间,以及境内银行与其境外的分支机构、全资子公司之间的资金往来业务。

3.金融机构间的资金往来业务。

4.金融机构之间开展的转贴现业务。(2018年1月1日起,转贴现业务不免增值税。此前贴现机构已就贴现利息收入全额缴纳增值税的票据,转贴现机构转贴现利息收入继续免征增值税)

5.同业存款。

6.同业借款。

7.同业代付。

8.买断式买入返售金融商品。

9.持有金融债券。

10.同业存单。

注:金融机构是指:(1)银行:包括人民银行、商业银行、政策性银行。(2)信用合作社。(3)证券公司。(4)金融租赁公司、证券基金管理公司、财务公司、信托投资公司、证券投资基金。(5)保险公司。(6)其他经人民银行、银监会、证监会、保监会批准成立丏经营金融保险业务的机构等。

本文由小颖言税原创整理,转载请注明来源。