2021年小规模有两个重大政策。

第一、减按1%继续执行。

第二、免税销售额标准提高,从月度10万(季度30万)提高到月度15万(季度45万)。

实践中,我们小规模纳税人基本上都是按季度申报,而新的免税标准是从2021年4月1日开始,所以7月征收期是我们按照新政策的第一次申报。

借此机会,把小规模纳税人主要的申报案例做了汇总,希望对大家申报有所助益。

1%及3%非差额非小微企业

申报表填写案例

北京地区某企业为增值税小规模纳税人,提供鉴证咨询服务,选择1个季度为纳税期限。2021年1月份提供鉴证咨询服务自行开具增值税普通发票价税合计15.45万元,2月份提供鉴证咨询服务取得未开具发票含税收入10.30万元,3月份提供鉴证咨询服务自行开具增值税普通发票价税合计10.10万元。

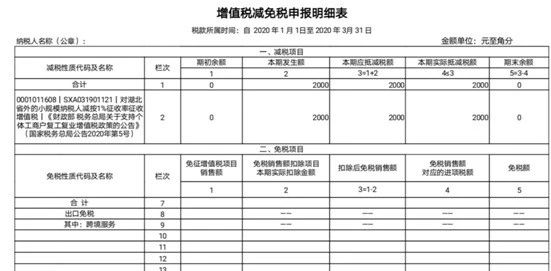

1.《增值税减免税申报明细表》:

第2行“减税性质代码及名称”选择“0001011608|SXA031901121对湖北省外的小规模纳税人减按1%征收率征收增值税”。

第2行“本期发生额”=101000÷(1+1%)×2%=2000(元)。

第2行“本期应抵减税额”=“期初余额”+“本期发生额”=0+2000=2000(元)。

第2行“本期实际抵减税额”根据填表说明规定,小规模纳税人填写时,第1行“合计”本列数=申报表主表第16栏“本期应纳税额减征额”“本期数”,而申报表主表第16栏“本期应纳税额减征额”“本期数”小于或等于第15栏“本期应纳税额”时,按本期减征额实际填写;当本期减征额大于第15栏“本期应纳税额”时,按本期第15栏填写,本期减征额不足抵减部分结转下期继续抵减。该纳税人当期仅有此一项减征项目,申报表主表第15栏=10500,大于2000,因此第2行“本期实际抵减税额”=2000(元)。

该企业2021年一季度(税款所属期)《增值税减免税申报明细表》填报如下所示:

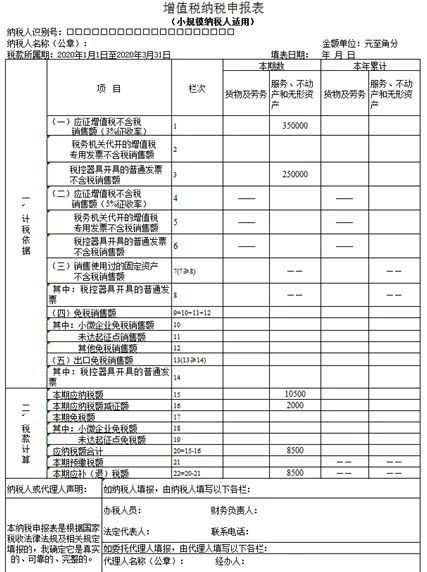

2.《增值税纳税申报表(小规模纳税人适用)》:

该企业提供鉴证咨询服务应填写至“服务、不动产和无形资产”列对应的相关栏次。

第1栏“ 应征增值税不含税销售额(3%征收率) ”=350000(元)。

第3栏“税控器具开具的普通发票不含税销售额”=154500÷(1+3%)+101000÷(1+1%)=250000(元)。

第15栏“本期应纳税额”=350000×3%= 10500(元)。

第16栏“本期应纳税额减征额”=2000 (元)。

第20栏“应纳税额合计”=10500-2000= 8500(元)。

第22栏“本期应补(退)税额”=8500 (元)。

该企业2021年一季度(税款所属期)《增值税纳税申报表(小规模纳税人适用)》填报如下所示:

该企业2021年一季度需缴纳增值税8500元。

1%及3%非差额小微企业

申报表填写

北京地区某企业为增值税小规模纳税人,选择1个季度为纳税期限。2021年1月份销售货物自行开具增值税普通发票价税合计10.30万元,2月份销售货物取得未开具发票含税收入5.15万元,3月份销售货物自行开具增值税普通发票价税合计10.10万元。

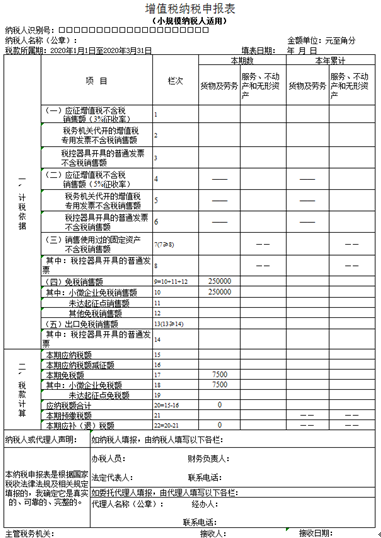

1.《增值税纳税申报表(小规模纳税人适用)》:

该企业销售货物应填写至“货物及劳务”列对应的相关栏次。

第9栏“免税销售额”=250000(元)。

第10栏“小微企业免税销售额”=250000 (元)。

第17栏“本期免税额”=250000×3%= 7500(元)。

第18栏“小微企业免税额”=7500(元)。

第22栏“本期应补(退)税额”=0(元)。

该企业2021年一季度(税款所属期)《增值税纳税申报表(小规模纳税人适用)》填报如下所示:

该企业2021年一季度无需缴纳增值税税款。

1%及3%非差额小微企业

申报表填写

北京地区某企业为增值税小规模纳税人,选择1个季度为纳税期限。2021年1月份销售货物自行开具增值税普通发票价税合计5.15万元,2月份销售货物自行开具增值税专用发票价税合计10.30万元,3月份销售货物自行开具增值税专用发票价税合计10.10万元。

1.《增值税减免税申报明细表》:

“一、减税项目”第2行“减税性质代码及名称”选择选择“0001011608|SXA031901121对湖北省外的小规模纳税人减按1%征收率征收增值税”。

第2行“本期发生额”=101000÷(1+1%)×2%=2000(元)。

第2行“本期应抵减税额”=“期初余额”+ “本期发生额”=0+2000=2000(元)。

第2行“本期实际抵减税额”根据填表说明规定,小规模纳税人填写时,第2行“合计”本列数=申报表主表第16栏“本期应纳税额减征额”“本期数”,而申报表主表第16栏“本期应纳税额减征额”“本期数”小于或等于第15栏“本期应纳税额”时,按本期减征额实际填写;当本期减征额大于第15栏“本期应纳税额”时,按本期第15栏填写,本期减征额不足抵减部分结转下期继续抵减。该纳税人当期仅有此一项减征项目,申报表主表第15栏=6000,大于2000,因此第2行“本期实际抵减税额”=2000(元)。

该企业2021年一季度(税款所属期)《增值税减免税申报明细表》填报如下所示:

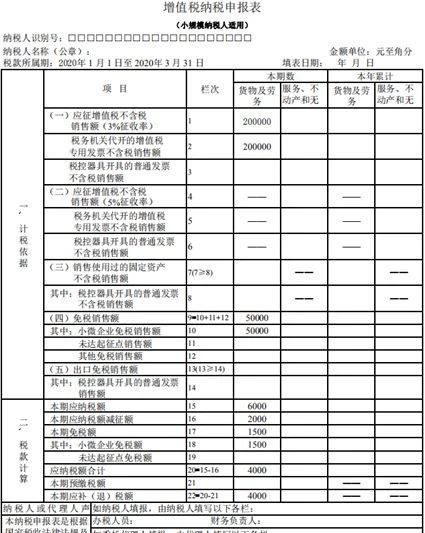

2.《增值税纳税申报表(小规模纳税人适用)》:

该企业销售货物应填写至“货物及劳务”列对应的相关栏次。

第1栏“应征增值税不含税销售额(3%征收率)”=200000(元)。

第2栏“税务机关代开的增值税专用发票不含税销售额”=103000÷(1+3%)+101000÷(1+1%)=200000(元)。

第9栏“免税销售额”=50000(元)。

第10栏“小微企业免税销售额”=50000 (元)。

第15栏“本期应纳税额”=200000×3%= 6000(元)。

第16栏“本期应纳税额减征额”=2000 (元)。

第17栏“本期免税额”=50000×3%=1500 (元)。

第18栏“小微企业免税额”=1500(元)。

第20栏“应纳税额合计”=6000-2000= 4000(元)。 第22栏“本期应补(退)税额”=4000 (元)。

该企业2020年一季度(税款所属期)《增值税纳税申报表(小规模纳税人适用)》填报如下所示:

该企业2021年一季度需缴纳增值税4000元。

来源:本文由会计说整理发送,部分素材来自二哥税税念、中国政府网、财税早知道、思维导图学税法第一站等