一、政策内容

自2023年1月1日至2023年12月31日:

(一)对月销售额10万元以下(含本数,以1个季度为1个纳税期的,季度销售额未超过30万元,下同)的增值税小规模纳税人,免征增值税。

小规模纳税人发生增值税应税销售行为,合计月销售额超过10万元,但扣除本期发生的销售不动产的销售额后未超过10万元的,其销售货物、劳务、服务、无形资产取得的销售额免征增值税。

(二)增值税小规模纳税人适用3%征收率的应税销售收入,减按1%征收率征收增值税;适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税。

二、开票注意事项

小规模纳税人适用3%征收率销售收入减按1%征收率征收增值税政策的,应按照1%征收率开具增值税发票,纳税人可就该笔销售收入选择放弃减税并开具3%增值税专用发票;小规模纳税人适用月销售额10万元以下免征增值税政策的,可就该笔销售收入选择放弃免税并开具增值税专用发票。

●新政出台前已经开具免税或3%征收率发票,如何处理?

1、非误开发票情形

确认发票业务是否属于下列三种可适用免税或3%征收率的情形:

①可免征增值税的产品、服务;

②纳税义务发生时间在2022年4月1日-12月31日;

③因实际经营业务需要,放弃享受3减1政策。

如发票业务属于上述情形,纳税人自行留存合同、付款记录等相关佐证资料,并在申报增值税时据实申报纳税。

2、误开发票情形

①如属于误开免税或3%征收率普通发票情形,在政策文件发布前已开具的免税或3%征收率普通发票无需追回,纳税人在申报时按1%征收率自行申报缴纳增值税。存在多缴税款的,可抵减纳税人以后纳税期应缴纳税款或予以退还。

②如属于误开3%征收率增值税专用发票情形,应在增值税专用发票全部联次追回予以作废或者按规定开具红字专用发票后,方可就此笔业务适用减征增值税政策。否则,需要就已开具增值税专用发票的应税销售收入按3%征收率申报缴纳增值税。

三、申报注意事项

1、季销售额超过30万

小规模纳税人发生增值税应税销售行为,合计月销售额超过10万元的,减按1%征收率征收增值税的销售额应填写在《增值税及附加税费申报表(小规模纳税人适用)》“应征增值税不含税销售额(3%征收率)”相应栏次,对应减征的增值税应纳税额按销售额的2%计算填写在《增值税及附加税费申报表(小规模纳税人适用)》“本期应纳税额减征额”及《增值税减免税申报明细表》减税项目相应栏次。适用3%征收率销售收入减按1%征收政策的增值税小规模纳税人,销售额的计算公式为:销售额=含税销售额/(1+1%)。

纳税人适用减按1%征收率征收增值税政策,在上述政策文件发布前,已经开具的免税发票和3%征收率的增值税普通发票的应税销售额,按照上述要求填报。

例:A公司为按季申报的小规模纳税人,2023年1月-3月销售服务,其中政策发布前开具免税发票销售额101000元,政策发布后开具1%普通发票销售额(不含税)400000元。

分析:已经开具的免税发票的应税销售额,按照1%税率填报申报表。销售额=101000/(1+1%)+400000=500000元;应纳税额=500000×1%=5000元;本期应纳税额减征额=500000×2%=10000元。

具体申报可以参考下图:

减免税申报明细表:

主表主要栏次如下:

2、扣除不动产销售额未超过30万

小规模纳税人发生增值税应税销售行为,合计月销售额超过10万元,但扣除本期发生的销售不动产的销售额后未超过10万元的,其销售货物、劳务、服务、无形资产取得的销售额免征增值税。

纳税人在办理增值税纳税申报时,应在《增值税及附加税费申报表(小规模纳税人适用)》的填报界面,准确录入“本期销售不动产的销售额”数据,系统将自动计算扣除不动产销售额后的本期销售额。若扣除后的销售额未超过10万元,则可以享受免征增值税政策。在办理纳税申报时,应将扣除后的销售额填写在《增值税及附加税费申报表(小规模纳税人适用)》“免税销售额”相关栏次。

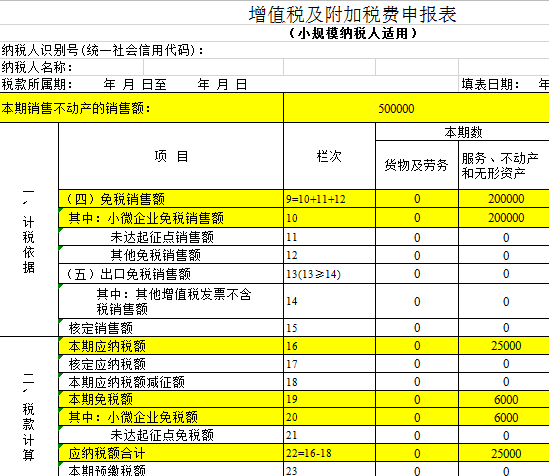

例:A公司为按季申报的小规模纳税人,2023年1-3月销售服务(不含税)20万元,同时销售不动产50万元,相关业务均未开具专用发票。

分析:免税销售额=200000元;免税额=200000×3%=6000元;不动产销售额=500000元;应纳税额=500000×5%=25000元。

具体申报可以参考下图:

3、季销售额不超过30万

小规模纳税人发生增值税应税销售行为,若月销售额不超过10万元(季度销售额不超过30万元),免征增值税的销售额等项目应填写在《增值税及附加税费申报表(小规模纳税人适用)》中的“免税销售额”相关栏次,具体为:纳税人登记注册类型非“个体”的,填写第10栏“小微企业免税销售额”;纳税人登记注册类型为“个体”的,填写第11栏“未达起征点销售额”。

●季销售额未超过30万且未开具专票

例:A公司为按季申报的小规模纳税人,2023年1月-3月提供服务(不含税)20万元,开具1%普通发票。

分析:免税销售额=200000元;免税额=200000×3%=6000元。

具体申报可以参考下图:

●季销售额未超过30万但开具了专票

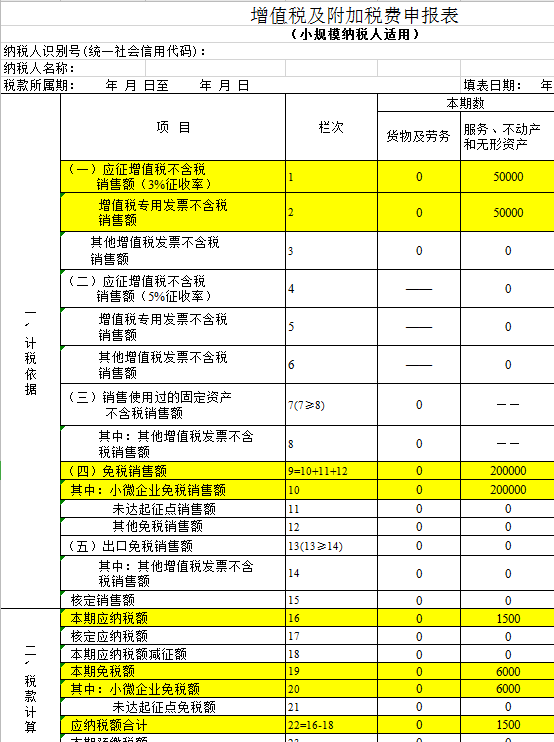

例:A公司为按季申报的小规模纳税人,2023年1月-3月对外提供服务情况如下:开具1%普通发票销售额200000元,开具3%专用发票销售额(不含税)50000元。

分析:专票销售额=50000元;应纳税额=50000×3%=1500元。

具体申报可以参考下图:

国家税务总局苏州市税务局

2023年3月