广东省税务局查处一起个人股权转让未按规定申报缴纳印花税案件,追征个人所得税18,689,000元、印花税55,000元,并按日加收滞纳税款万分之五的滞纳金~

01

个人股权转让被查,补税超1800万

违法事实:

1)2017年11月30日,伍某与潘某签订《股权转让协议》,转让广州市泽锋投资有限公司15%股权,股权转让价格110,000,000元。2017年12月5日、2018年1月8日,潘某共支付伍某股权转让价款50,000,000元。2018年1月股权变更办理完成,伍某未按规定申报缴纳财产转让所得个人所得税;

2)伍某于2017年11月30日与潘某签订《股权转让协议》,转让某公司15%股权,股权转让价格110000000元,未按规定申报缴纳印花税。

处罚决定:

1)追征个人所得税,按照“财产转让所得”项目,依20%税率,追征个人所得税18,689,000元 [(110,000,000元-16,500,000元-55,000元)×20%];

2)追征印花税,按照印花税“产权转移书据”税目,依所载金额万分之五税率,应追征印花税55,000元(110,000,000元×0.0005);

3)加收滞纳金,对其上述未按规定期限申报缴纳的个人所得税18,689,000元、印花税55,000元,从滞纳税款之日起,按日加收滞纳税款万分之五的滞纳金。

财小加解读:

1. 对个人以分期收款方式转让股权,不能分期缴纳个人所得税,而应当将整个股权转让行为视为一次,一次性计缴个人所得税;

如上文案例:

纳税人实际收到股权转让款50,000,000元,追征个人所得税时,仍应按照《股权转让协议》约定的转让价格110,000,000元,作为财产转让收入,按照“财产转让所得”项目计算缴纳个人所得税;

2. 除缴纳个税外,纳税人转让股权还需缴纳印花税,其计税依据,按照产权转移书据所列的金额(不包括列明的认缴后尚未实际出资权益部分)确定;

3. 个人股权转让所得个人所得税,以股权转让方为纳税人,以受让方为扣缴义务人;

4. 另外需要注意的是:扣缴义务人、纳税人应当依法在次月15日内向主管税务机关申报纳税!

02

税局明确:股权转让都按这个来

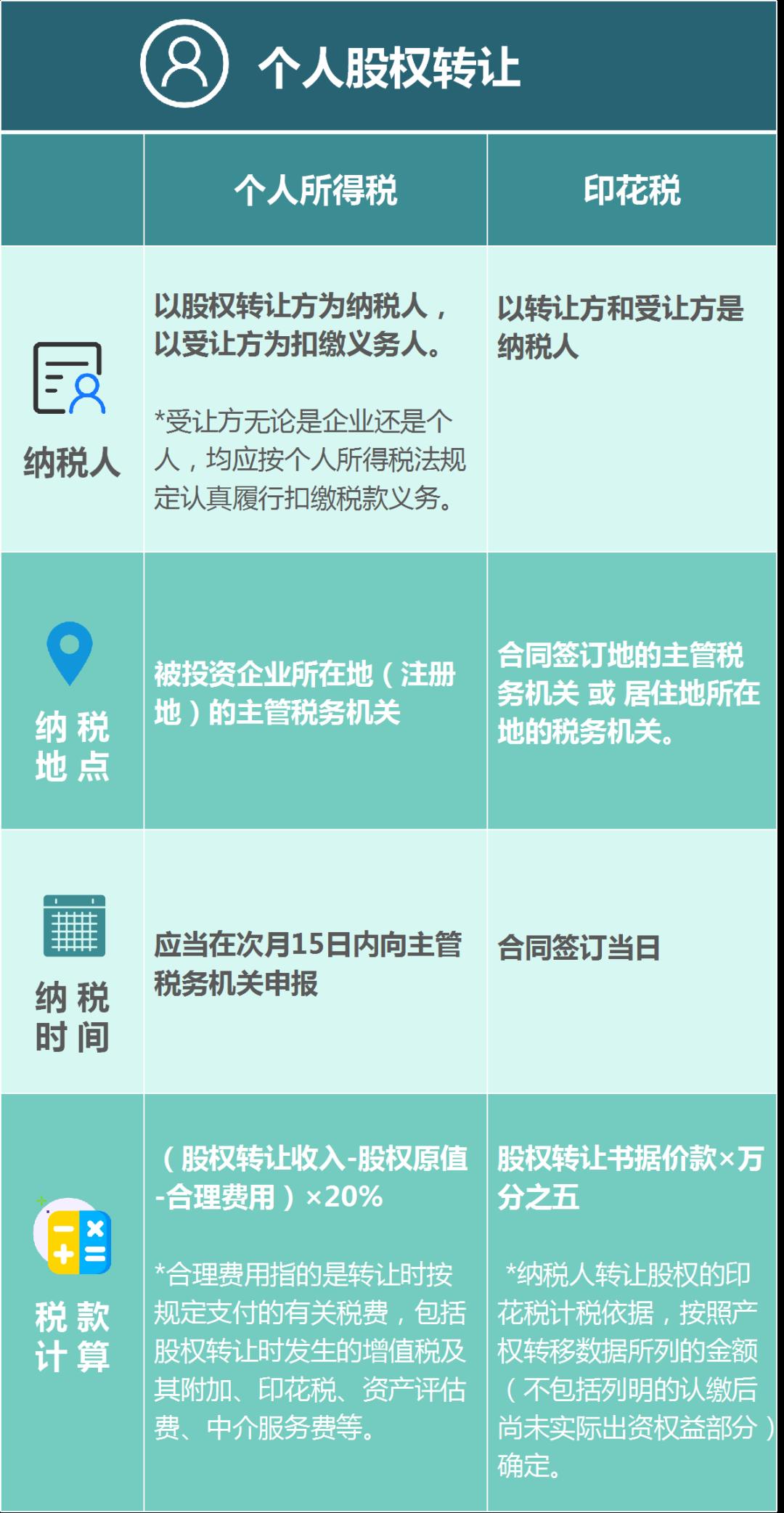

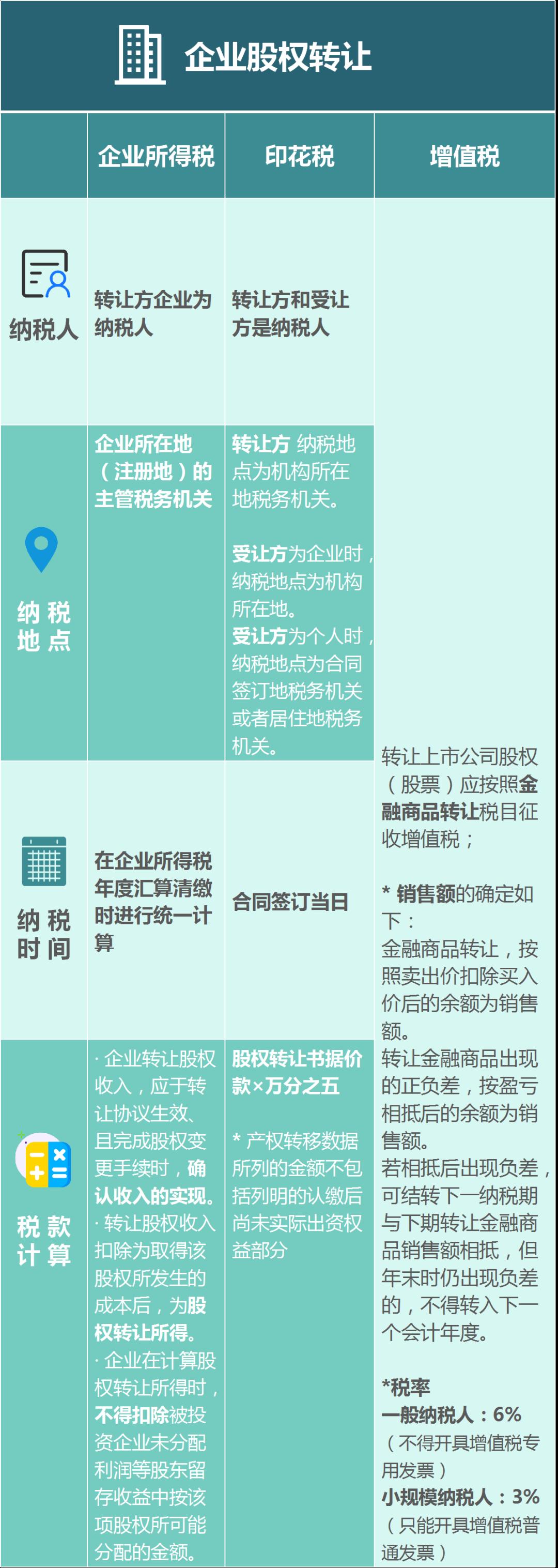

此前,税局对“个人股权转让”及“企业股权转让”都进行了明确的规定,其中需缴什么税、税率是多少、纳税地点、纳税时间及税款计算等都有详细说明,财小加整理如下:

1. 个人股权转让

2. 企业股权转让

03

股权转让常见问题解析

1. 个人股权转让,股权原值如何确定?

根据国家税务总局关于发布《股权转让所得个人所得税管理办法(试行)》的公告》(国家税务总局公告2014年第67号)规定:

个人转让股权的原值依照以下方法确认:

1)以现金出资方式取得的股权,按照实际支付的价款与取得股权直接相关的合理税费之和确认股权原值;

2)以非货币性资产出资方式取得的股权,按照税务机关认可或核定的投资入股时非货币性资产价格与取得股权直接相关的合理税费之和确认股权原值;

3)通过无偿让渡方式取得股权,具备本办法第十三条第二项所列情形的,按取得股权发生的合理税费与原持有人的股权原值之和确认股权原值;

4)被投资企业以资本公积、盈余公积、未分配利润转增股本,个人股东已依法缴纳个人所得税的,以转增额和相关税费之和确认其新转增股本的股权原值;

除以上情形外,由主管税务机关按照避免重复征收个人所得税的原则合理确认股权原值。

2. 个人股权转让过程中需要资产评估吗

被投资企业账面有以下资产,且占总资产比例超过20%时,税务机关可参照纳税人提供的具有法定资质的中介机构出具的资产评估报告核定股权转让收入:

土地使用权、房屋、房地产企业未销售房产、知识产权、探矿权、采矿权、股权等。

3. 违约金、补偿金属于股权转让收入吗

属于。

转让方取得与股权转让相关的各种款项,包括违约金、补偿金以及其他名目的款项、资产、权益等,均应当并入股权转让收入。

4. 个人股权转让收入明显偏低,什么情况下是正当的

1)能出具有效文件,证明被投资企业因国家政策调整,生产经营受到重大影响,导致低价转让股权;

2)继承或将股权转让给其能提供具有法律效力身份关系证明的配偶、父母、子女、祖父母、外祖父母、孙子女、外孙子女、兄弟姐妹以及对转让人承担直接抚养或者赡养义务的抚养人或者赡养人;

3)相关法律、政府文件或企业章程规定,并有相关资料充分证明转让价格合理且真实的本企业员工持有的不能对外转让股权的内部转让;

4)股权转让双方能够提供有效证据证明其合理性的其他合理情形。

5. 股东未实缴出资,可以“0元”转让股权吗

可以,但如果申报的股权转让价格低于股权对应的净资产份额而无正当理由的,视为股权转让收入明显偏低,税务局有权核定转让价格。

04

警惕!股权转让常见风险点

1. 注册资本实缴0元股东0元转股也要缴税

可能有人会有疑问:

根据规定,应纳税所得额=收入-财产原值-合理费用,我的转股收入是0元,财产原值也是0元,那不就是不用缴纳个税了?

然而实际上这种想法是错误的!如果股权对应的净资产份额大于0,则对于0元转股,也需缴税。

根据国家税务总局公告2014年第67号文规定,申报的股权转让收入明显偏低且无正当理由的,主管税务机关可核定股权转让收入。

2. 解除合同收回股权,已缴纳的个税不退回

纳税人收回转让的股权,若股权转让合同履行完毕,那么原转让行为结束后,解除原转让合同、退回股权,视为另一次股权转让行为,不退回前次转让征收的个税款;

纳税人收回转让的股权,若股权转让合同未履行完毕,那么解除、终止原原转让合同,并原价收回已转让股权,不缴纳个人所得税。

3. 股权转让完成未收到转让款,也要缴税

根据《股权转让所得个人所得税管理办法(试行)》规定,只要股权转让完成,即使没有收到转让款项也要缴纳个税,并非是收到转让款才缴税。

4. 个人以股权投资,也应缴纳个税

根据财税〔2015〕41号文规定,个人以非货币资产投资,属于个人转让和投资同时发生,对个人非货币资产转让所得,按“财产转让所得”项目,依法计算缴纳个税。

5. 股东撤资应按“股权转让”缴纳个税

根据国家税务总局公告2011年第41号文相关规定,个人因撤资从被投资企业取得的款项,属于个税应税收入,应按“财产转让所得”计缴个税。当然如果取得款项低于股权对应的净资产份额,视为股权转让收入偏低,税务机关有权核定征收。