本文摘自《“两高” <关于办理危害税收征管刑事案件适用法律若干问题的解释>的理解与适用》,来源《法律适用》第四期,作者:滕伟、董保军、姚龙兵、张淑芬,题目为编者所加

(四)关于骗取出口退税罪的规定

作为国际通行惯例,为了鼓励本国商品出口,增强国际竞争力,国家允许本国商品以不含税价格进入国际市场,即在货物出口后退还在国内生产和流通环节的已纳税款,避免国际双重课税。不法分子利用国家这一税收政策,以假报出口或者其他欺骗手段,将没有出口或者虽出口但不应退税的业务等伪装成应退税业务,骗取出口退税款,诈骗国家财产。这种行为从本质上是非法占有国家财产的诈骗型犯罪,就危害性来说,本罪是性质最严重、危害最大的危害税收征管犯罪,应依法从严惩处。为此,《刑法》第204条规定,以假报出口或者其他欺骗手段,骗取国家出口退税,数额较大的,构成骗取出口退税罪。为准确适用刑法这一规定,有效惩治犯罪,《解释》第7—9条对骗取出口退税罪的行为表现、定罪量刑标准,以及既遂、未遂和共犯等内容做了解释。

1.关于骗取出口退税罪行为方式的解读

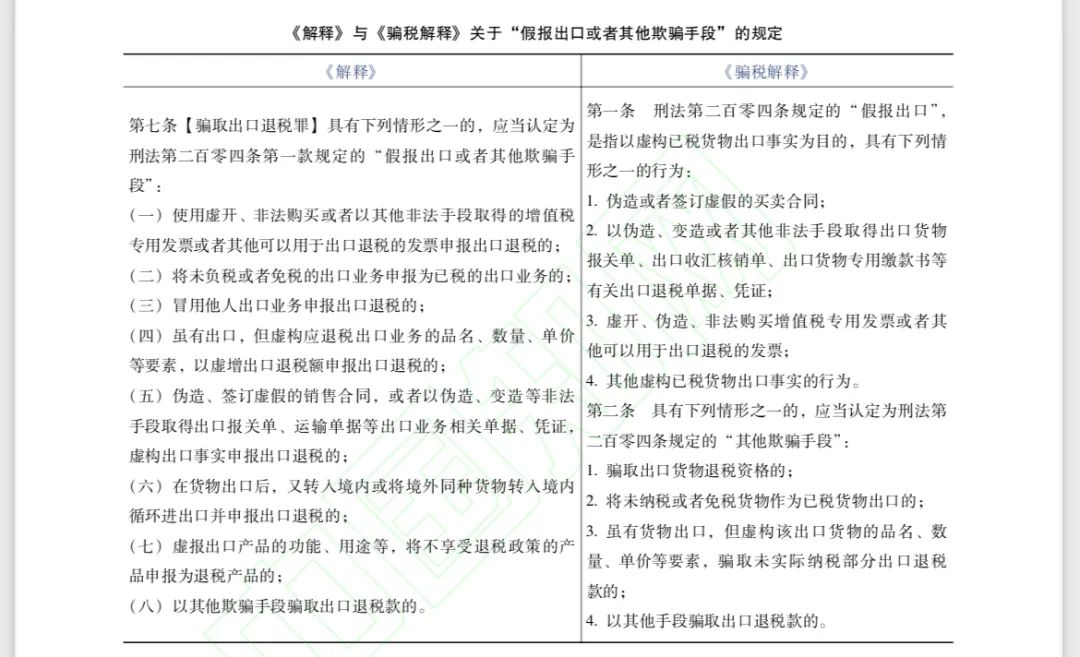

自《骗税解释》实施以来,二十多年间,我国进出口贸易发生了翻天覆地的变化,随着进出口贸易额的不断翻升,骗取出口退税的手段也不断翻新。根据税务、公安机关近年来查处的骗税案件中发现的新型骗税手段,《解释》第7条在《骗税解释》有关规定的基础上,通过列举方式对骗取出口退税罪的行为方式作了完善。

一是完善有关表述。随着经济社会发展,我国出口从过去以货物出口为主发展为自营出口业务、代理出口业务、加工补偿出口业务等多种业务类型出口,出口退税不限于出口货物,根据相关政策,还包括对外承接修理修配劳务等,故《解释》将《骗税解释》中的“出口货物”修改为“出口业务”,将“货物出口”修改为“出口”。同时,因享受出口退税的在出口环节不征税,不存在“纳税”,为表达更精准,将“未纳税”修改为“未负税”。

二是新增三项规定。近年来,税务、公安机关在查处骗税案件中发现,除了传统骗税手段外,实践中出现了一些新型的骗税手段,如将他人的出口业务冒用为自己的出口业务申报退税的;将同一批次的货物循环“报关出口”申报退税的;虚报出口产品的功能、用途,将不享受退税政策的产品申报为退税产品的,等等。针对上述新情况,为适应同犯罪作斗争的需要,《解释》将这些新手段予以明确,以加强裁判指引、统一裁判尺度。需要说明的是,有意见提出,对第6项“在货物出口后,又转入境内或将境外同种货物转入境内循环进出口并申报出口退税的”不作规定,理由是:此类行为在行政管理层面均未被明确禁止,将其规定为骗取出口退税罪的骗税手段,似有不妥;对于确有必要定罪处罚的,可以适用兜底条款或者其他罪名以个案予以处理。经研究认为,此类犯罪情况较为复杂,但实践中确实出现利用出口退税政策,将货物报关出口,又通过各种方式入境后,再报关循环出口的情况,其目的是骗取出口退税。对此行为,如果以走私普通货物、物品罪对个案进行定罪处罚,显然对全部行为的评价不充分——既无法评价该行为骗取出口退税这一目的,也无法评价其中的骗取出口退税环节行为。为罚当其罪,故《解释》做了如上规定。

三是删除二项入罪情形。其一,删除了“骗取出口货物退税资格的”情形。与二十多年前相比,现阶段我国的进出口贸易采取备案登记制度,手续简便、门槛较低,进出口经营权不再是少数企业的专有权利,中小型民营企业均可在备案登记后,自主开展进出口贸易,无需通过骗取出口退税资格进行退税;近年来,实践中并未发现单纯以骗取出口退税资格的手段骗取出口退税的情形。其二,删除了以伪造的增值税专用发票或者其他可以用于出口退税的发票骗税的规定。随着金税三期工程的完成和金税四期工程的推进,实践中基本不可能出现以伪造的发票骗取退税的情况。

2.关于骗取出口退税罪定罪量刑标准的解读

《刑法》第204条对骗取出口退税罪根据数额、情节设置了三个档次的法定刑。数额标准分别为“数额较大”“数额巨大”“数额特别巨大”;情节标准分别为严重情节和特别严重情节,分别与“数额巨大”“数额特别巨大”相并列。《解释》第8条对刑法该条所规定的数额、情节标准作了细化。

(1)关于骗取出口退税罪定罪量刑数额标准规定的考量

骗取出口退税罪是危害性最为严重的危害税收征管犯罪,当前该罪仍然多发,在沿海出口业务发达地区尤甚,必须依法从严打击。合理设定定罪量刑数额标准,对于依法打击该类犯罪具有重要意义。对于如何划定骗取出口退税罪的定罪量刑数额标准,有三种意见。第一种意见认为,《骗税解释》设置的5万元的入罪标准符合当前经济发展实际,可以继续沿用。第二种意见建议同时提高骗取出口退税罪与虚开增值税专用发票罪的定罪量刑标准。鉴于本罪与以骗取税款为目的的虚开增值税专用发票罪危害性相当,在考量定罪量刑标准时,二罪的定罪量刑数额标准应相当,为防止打击面过宽,应同时提高二罪的定罪量刑标准。即基本犯的数额为10万元以上不满100万元,数额巨大的标准是100万元至1000万元,数额特别巨大的标准是1000万元以上。第三种意见认为,骗取出口退税罪定罪量刑数额标准的设置应考虑多种因素:其一,骗取出口退税严重危害国家税收和经济安全,特别是长期、大额的骗取出口退税的犯罪行为,危害巨大,应从严打击,不能将该数额定得太高;其二,经过二十多年的发展,我国经济水平大幅提高,《骗税解释》规定的定罪量刑标准与当前经济水平已不相匹配,应适当提高;其三,个罪的定罪量刑标准应与其他经济犯罪的定罪量刑标准平衡。《解释》基本上采纳了第三种意见,分别以10万元、50万元和500万元为界限,对骗取出口退税罪的定罪量刑数额标准,在《骗税解释》规定的基础上既有所提高,但又没有提得过高,即现在所规定的标准,既防止因入罪标准过低而造成犯罪圈划定过大、打击面过宽的问题,又防止因对“数额特别巨大”的设置过高,导致重罪轻罚的情况。

(2)关于骗取出口退税罪定罪量刑情节规定的解读

《解释》第8条第2、3款,在《骗税解释》第4、5条的基础上进行了修改完善,分别规定了“其他严重情节”“其他特别严重情节”的3种具体情形和兜底情形。对骗取出口退税罪情节的认定,应当结合行为人的主观恶性和行为的客观危害结果。两年内实施三次以上虚假申报出口退税的,以及五年内因骗取国家出口退税受过刑事处罚或二次以上行政处罚又实施骗取国家出口退税的,均表明行为人具有较深的主观恶性,同时结合造成的实际危害结果在30万元以上的情节,将之规定为“其他严重情节”符合主客观相统一原则。将能否追回损失的时间节点由《骗税解释》规定的“第一审判决宣告前”修改为“提起公诉前”,主要考虑:一方面给行为人预留了退还所骗税款的时间,如行为人在此期间仍不退还所骗取的税款,则表明其主观上不想退还或客观上退还的可能性已很小;另一方面有利于督促行为人及时退还所骗取税款,防止无限期拖延。同时,这一时间节点的设置,与两高《关于办理妨害信用卡管理刑事案件具体应用法律若干问题的解释》等司法解释的规定一致。为防止遗漏,《解释》对情节严重和情节特别严重的情形均设置了兜底性规定。

3.关于骗取出口退税罪其他规定的解读

(1)关于骗取出口退税罪犯罪形态的认定

《解释》第9条第1款规定了骗取出口退税罪的既遂、未遂的判定标准。骗取出口退税罪是财产犯罪,对其既未遂的认定标准与财产犯罪的既未遂标准应一致。骗取出口退税的行为人主观上具有通过欺骗手段非法占有出口退税款的故意,客观上实施骗取出口退税行为,并发生出口退税款被骗取的实际危害结果,具备犯罪构成的全部要件,应认定为既遂。行为人虽然已经着手实施骗取出口退税行为,但因意志以外的原因,没有实际取得出口退税款的,系犯罪未遂,根据《刑法》第23条之规定,可以从轻或者减轻处罚。实践中,经常会遇到同一行为人多次实施骗取出口退税行为,其中既有既遂,又有未遂。对两种犯罪形态并存时的骗取出口退税行为应分开评价还是整体评价,应当如何量刑,犯罪数额能否直接累加等问题,均是实践中的难题。《解释》起草过程中,参照2013年最高人民法院、最高人民检察院《关于办理盗窃刑事案件适用法律若干问题的解释》第12条第2款的规定,对上述问题曾予以明确:多次实施骗取国家出口退税行为,既有既遂,又有未遂,分别达到不同量刑幅度的,依照处罚较重的规定处罚;达到同一量刑幅度的,以骗取出口退税罪既遂处罚。但考虑到,对财产性犯罪既未遂的认定,都应该遵循上述认定规则,即便司法解释没有规定,按照刑法解释原理也应得出这一结果,故没有必要予以明确。

(2)关于中介帮助骗取出口退税犯罪行为定性的解读

随着经济社会发展,中介组织在社会生活中愈加重要。从事货物运输代理、报关、会计、税务、外贸综合服务等中介组织按国家有关进出口经营规定出具证明文件,对经营进出口业务的纳税人缴纳税款起到至关重要的作用。然而,中介组织及其人员故意提供虚假证明文件或出具证明文件重大失实等问题屡见不鲜,导致骗取国家出口退税款的情况时有发生,严重危害国家税收征管秩序,应当依法予以惩处。

对中介组织及其人员提供虚假证明文件致他人骗取出口退税行为性质的界定,需要遵循主客观相统一原则和刑法共同犯罪原理,要根据是否有共同犯罪故意而分别处理:为他人提供虚假证明文件,但没有与他人骗取出口退税的共同故意的,按照提供虚假证明文件罪处理;因严重不负责任,出具的证明文件有重大失实,造成严重后果的,按照出具证明文件重大失实罪处理;与他人共谋或明知他人为骗取出口退税仍为其提供虚假证明文件的,按照《解释》第19条的规定,以骗取出口退税罪共犯论处。《解释》第9条第2款的规定,仅是针对中介组织及其人员与骗取出口退税行为人之间没有共同故意的情况。

作者简介

附:

《最高人民法院 最高人民检察院关于办理危害税收征管刑事案件适用法律若干问题解释》(法释〔2024〕4号)相关条款

第七条 具有下列情形之一的,应当认定为刑法第二百零四条第一款规定的“假报出口或者其他欺骗手段”:

(一)使用虚开、非法购买或者以其他非法手段取得的增值税专用发票或者其他可以用于出口退税的发票申报出口退税的;

(二)将未负税或者免税的出口业务申报为已税的出口业务的;

(三)冒用他人出口业务申报出口退税的;

(四)虽有出口,但虚构应退税出口业务的品名、数量、单价等要素,以虚增出口退税额申报出口退税的;

(五)伪造、签订虚假的销售合同,或者以伪造、变造等非法手段取得出口报关单、运输单据等出口业务相关单据、凭证,虚构出口事实申报出口退税的;

(六)在货物出口后,又转入境内或者将境外同种货物转入境内循环进出口并申报出口退税的;

(七)虚报出口产品的功能、用途等,将不享受退税政策的产品申报为退税产品的;

(八)以其他欺骗手段骗取出口退税款的。

第八条 骗取国家出口退税款数额十万元以上、五十万元以上、五百万元以上的,应当分别认定为刑法第二百零四条第一款规定的“数额较大”、“数额巨大”、“数额特别巨大”。

具有下列情形之一的,应当认定为刑法第二百零四条第一款规定的“其他严重情节”:

(一)两年内实施虚假申报出口退税行为三次以上,且骗取国家税款三十万元以上的;

(二)五年内因骗取国家出口退税受过刑事处罚或者二次以上行政处罚,又实施骗取国家出口退税行为,数额在三十万元以上的;

(三)致使国家税款被骗取三十万元以上并且在提起公诉前无法追回的;

(四)其他情节严重的情形。

具有下列情形之一的,应当认定为刑法第二百零四条第一款规定的“其他特别严重情节”:

(一)两年内实施虚假申报出口退税行为五次以上,或者以骗取出口退税为主要业务,且骗取国家税款三百万元以上的;

(二)五年内因骗取国家出口退税受过刑事处罚或者二次以上行政处罚,又实施骗取国家出口退税行为,数额在三百万元以上的;

(三)致使国家税款被骗取三百万元以上并且在提起公诉前无法追回的;

(四)其他情节特别严重的情形。

第九条 实施骗取国家出口退税行为,没有实际取得出口退税款的,可以比照既遂犯从轻或者减轻处罚。

从事货物运输代理、报关、会计、税务、外贸综合服务等中介组织及其人员违反国家有关进出口经营规定,为他人提供虚假证明文件,致使他人骗取国家出口退税款,情节严重的,依照刑法第二百二十九条的规定追究刑事责任。