近日,荔枝新闻网发布了一则新闻,题为“讨回被欠四年的百万工资,却被公司一次性代缴个人所得税32.7万元?男子起诉,法院判了”。一举挤上头条热榜。

基本案情:

江苏江阴一男子是W公司的销售总监,通过诉讼拿回被拖欠了四年的工资和绩效,却被W公司一次性代扣个人所得税32.7万元,该男子认为其工资是多年收入的总和,不应该合并计税,经过复议后仍不能解决问题,于是该男子发起了行政诉讼,把税务局请上了被告席。

该男子提供的证据资料显示,争议工资的构成为:公司应支付赔偿金66000元、2019年1月和2月的未发工资8639.74元(税后),以及四年的年终绩效考核工资87600元、提成869121.05元(税前)。

争议焦点:

一次性取得数年的工资薪金应该一次性申报个人所得税还是分期适用税率计算缴纳个人所得税。男子主张分期计算缴纳个人所得税。主管税务机关认为扣缴义务人合并收入扣缴个人所得税并无不妥。

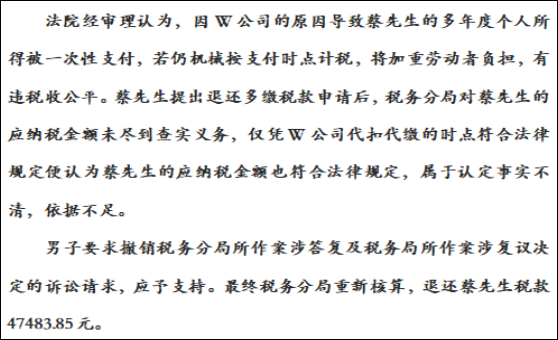

法院审理:

本案涉税分析:

一次性取得数月甚至数年的工资薪金所得,到底应该怎么申报交纳个人所得税?一部分人认为应该执行“收入所属期”口径,应该分解收入到各个月份补充申报缴纳个人所得税;另一部分观点认为,应该执行“纳税申报期”口径,当月支付的工资薪金应该合并在同一个申报期缴税。对此,大部分人都莫衷一是,实务中两种处理并存。

《中华人民共和国个人所得税法》第十一条:居民个人取得综合所得,按年计算个人所得税;有扣缴义务人的,由扣缴义务人按月或者按次预扣预缴税款;需要办理汇算清缴的,应当在取得所得的次年三月一日至六月三十日内办理汇算清缴。

《中华人民共和国个人所得税法实施条例》第二十四条规定: 扣缴义务人向个人支付应税款项时,应当依照个人所得税法规定预扣或者代扣税款,按时缴库,并专项记载备查。

国税2018年61号第六条规定:扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款,并按月办理扣缴申报。

上述三个文件都明确工资薪金个人所得税的纳税义务发生时点是取得应税款项,执行资金流标准,而不是收入所属期标准。简而言之,只有收到了,才有纳税义务。反过来也成立,只要收到了,纳税义务就发生了。因此也有人总结个人所得税执行“收付实现制”,不同于企业所得税执行的“权责发生制”标准。按照“取得”口径判定个人所得税纳税义务发生时点,并不否定提前确认收入交纳税款的合规性(在纳税义务发生前就把税款申报了,不会导致税款少交或者延迟交纳,肯定是可以的)。

上述判例中的情况,就属于收入所属期在前,实际收到钱在后的情况。扣缴义务人W公司依据税收政策合并申报缴纳个人所得税,符合个人所得税政策规定。法院判决依据的是“公平正义原则”,该男子取得的各项收入应该按照收入所属期分别申报缴纳个人所得税,个人所得税申报早于收到应税收入。通过上面的分析,这种操作与税收规定并不冲突。

但,两种计税办法算出来的应交税款金额存在较大差异。因为个人所得税法实行七级累进税率,单次申报收入金额越大,适用的税率越高,计算出来的税收金额就越大。工资薪金所得个人所得税最高税率达到45%,年收入96万元就达到了这个税率标准。

如果扣缴义务人追溯到收入发生当月申报,会带来滞纳金问题。追溯到收入发生当月申报个人所得税,税收系统就会默认该笔收入纳税义务已经发生,但是缴税入库时间滞后,系统就会产生滞纳金,按天征收滞纳税款的0.05%,换算成年就是18.25%。判例中退税47,483.85元,很可能是减去税收滞纳金之后的金额。

本案启示:

1、工资薪金所得个人所得税纳税义务执行现金流标准,提前申报工资薪金所得不会导致纳税延迟或者减少应纳税额,为税法所允许。

2、补发工资薪金所得合并申报还是按照所属期分解申报,一定要测算一下,考虑滞纳金后再做选择。