税务局开始比对印花税的发票金额和合同金额了,纳税人申报时要注意了!

1

税务局开始比对印花税!

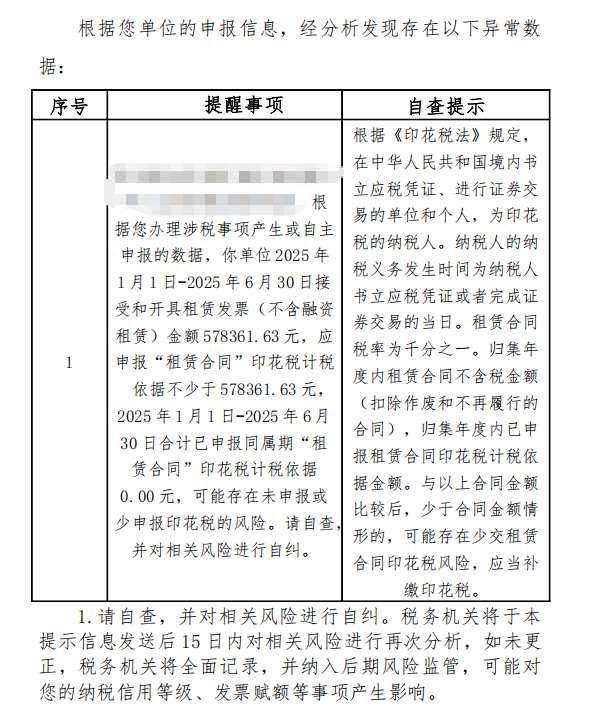

最近,有粉丝给小编投稿,税务局开始比对印花税了。

对比的大概意思是:

税务局是按发票算公司应该申报的印花税,然后和公司印花税申报表进行比对,发现差异过大后推送给企业自查。

但该公司一直都是按合同台账申报缴纳的印花税,这意味着公司必须把申报的合同数据和公司发票数据一一对比,找到差异并做出说明才能过关。

2

如何应对?

如果大家真遇到印花税这样比对的事,可以参照下面的处理方式:

公司进销项金额和印花税计税金额差异的说明

(仅做参考)

XX税务局:

近期接到贵局通知,我公司2023年进销项发票合计金额和公司印花税申报计税基数差异过大,是否存在漏交印花税的情况,经过我公司接近半个月的逐笔自查,现将情况说明如下:

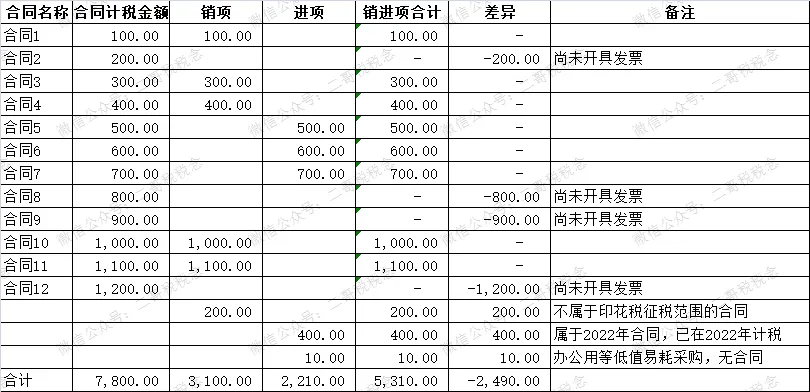

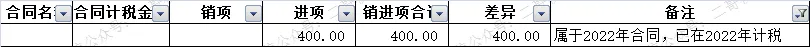

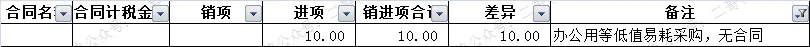

2023年我公司申报印花税的合同总金额为7800万,如下图,我公司建立了合同登记账簿,依次登记了每份应税合同,并以此申报缴纳印花税。

2023年我公司进销税合计金额为5310万,具体明细通过电子税务局全量发票查询导出查看。

两者差异2490万,具体明细如下:

有合同,无销项。当期签订合同,合同尚未执行的部分,合计3100万。

但是是否开具发票产生进销项,取决于合同的执行,对于跨年执行的合同就存在当年签订,发票尚未开具的情况。

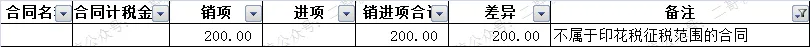

有进销项,无合同。有些进销项发票对应的合同类型并不属于印花税征税范围,比如公司签订的审计合同,物业合同等,这些合同公司并未计税,但是取得了相应的发票。

经公司统计,这部分有200万。

特此说明。

XXX公司

XXXX年XX月XX日

3

新电子税务局下

还有哪些常见的税费预警?

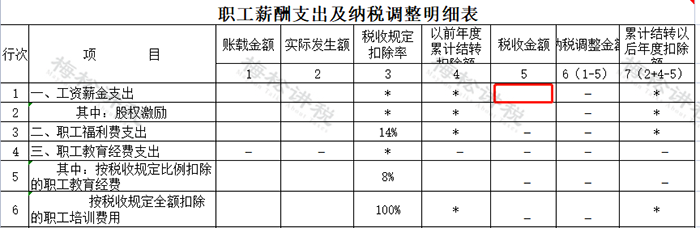

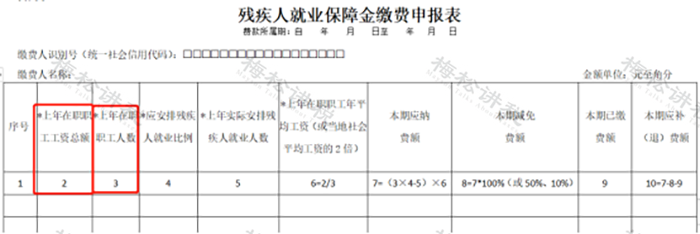

一、企税汇缴工资总额与残保金申报工资总额差异

(一)差异预警提示

系统提示风险:2023年企业所得税汇算清缴申报的工资总额和人数与本次残保金申报的工资总额和人数不一致。

(二)差异来源

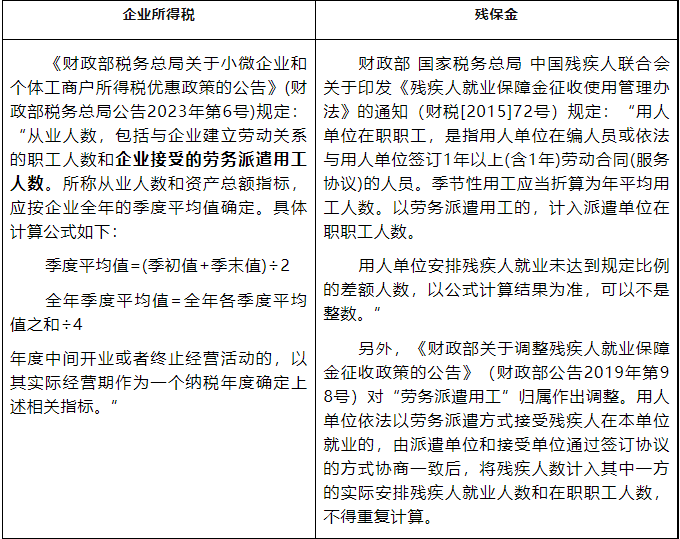

1、企业所得税汇缴申报表

2、残保金申报表

(三)两者是否必须一致

1、从职工人数来说

(1)企业所得税的从业人数包括企业接受的劳务派遣用工人数,而残保金的人数中,首先,劳务派遣人员是属于派出方的,其次,以派遣方式接受残疾人在本单位就业的,人员归属由派遣单位和接受单位通过签订协议的方式协商确定归属,这也可能存在口径差异。所以在人数统计方面,企业所得税口径的人数和残保金的职工人数就存在差异。

退休返聘人员无法和企业签订劳动合同,即无法与企业建立劳动关。因此,企业所得税和残保金的职工人数应均不包含退休返聘人员。

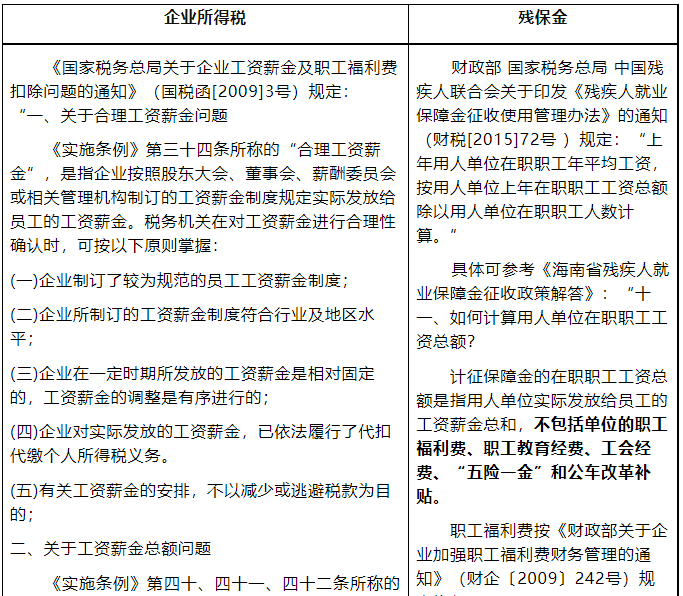

2、从工资总额来看

如果有特殊情况或者特殊人员,两者有一定的差异:

(1)劳务派遣:如果劳务派遣员工的人数计入用工单位,则工资总额应该在用工单位的工资总额中包含;反之,应全部不在用工单位包含,而计入派遣单位的人数和工资总额。

(2)退休返聘:企业因返聘离退休人员所实际发生的费用,应区分为工资薪金支出和职工福利费支出。其中属于工资薪金支出的,准予计入企业工资薪金总额的基数,作为计算其他各项相关费用扣除的依据。而返聘离退休人员无法和企业签订劳动合同,则不应纳入残保金的工资总额基数。

总结:

1、从目前的政策来看,残保金申报的人数和工资总额和上年度企业所得税申报的人数和工资总额,在不存在返聘离退休人员、劳务派遣人员等特殊人员情况下,应该是相差不大的,预计有小额差异时,系统也不会提示风险。

2、至于是否可以直接取企业所得税申报表工资总额的数据作为残保金申报基数,小编认为在没有特殊人员、特殊情况下,其实是可以的。

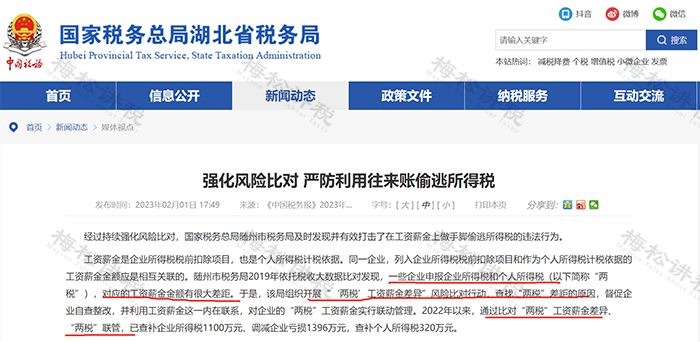

二、企税与个税工资申报预警

(一)差异预警提示

个税申报表与企税申报表直接对比

(二)差异来源

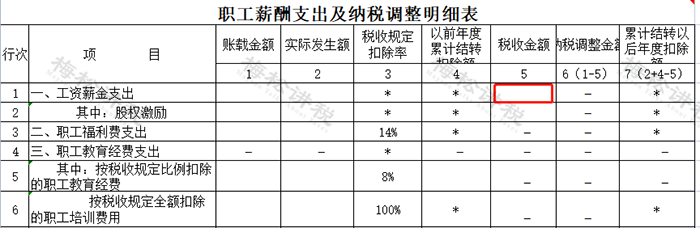

1、企业所得税汇缴申报表

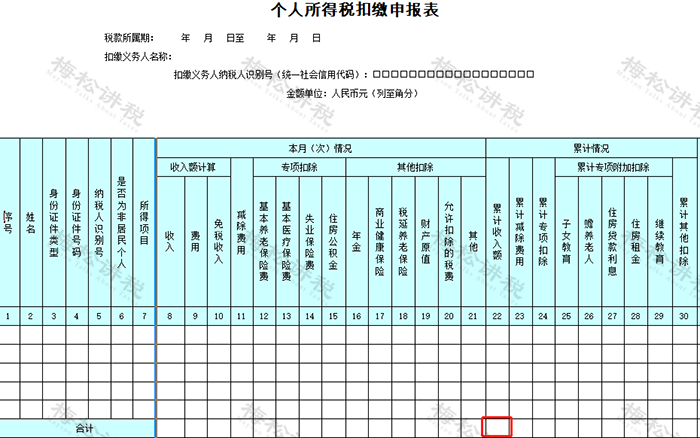

2、个人所得税预缴申报表

(三)两者差异的原因

1、正常的、合理的原因

(1)计提了年终奖

企业当年预提的年终奖在次年5月31日之前发放的, 可以在当年税前扣除,但个税是实际发放时(次年)才扣缴,形成了差异。

(2)拖延了员工的工资

企业账面上计提了员工的工资,但拖延至次年5月31日之前发放,个税在次年实际发放时才扣缴,形成了差异。

2、不合理的原因

(1)多列工资薪金支出

比如,企业伪造了工资发放明细表虚列成本以及工资薪金的核算范围不正确等

(2)少申报工资薪金收入

主要有以下情形:

a.员工发放了工资,但未申报个税,或者按照较低的收入申报个税

b.企业多数员工的工资薪金收入常年处于5000元以下,其他收入通过报销形式发放

c.部分员工现金发放工资,不申报个税

d.年收入未超过6万的员工,认为可以不申报个税

4

警惕!印花税10大“雷”

千万别踩!

印花税,虽然是小税种,但也是最容易出错、最容易出现风险的:

一、每月或每季申报按“当期收入、成本合计”纳税

有很多企业都存在这种问题,觉得这样做,简单易统计,也不会少申报印花税。这样想就大错特错了!

1、延迟了纳税时间

根据规定印花税纳税义务发生时间是在合同书立时贴花,如果按实际交易发生了才缴税,相当于没有按期缴纳印花税,一旦被查,风险极大。

2、容易造成少缴印花税的情况

根据规定不管合同是否兑现都要缴纳印花税。

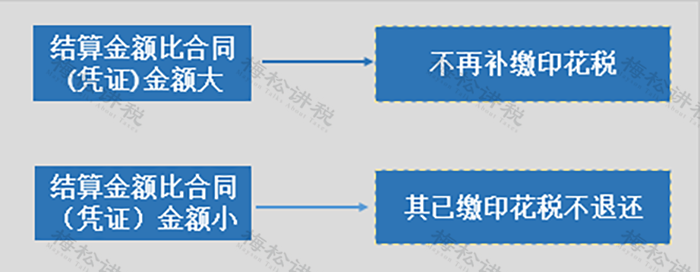

二、实际结算金额比合同金额大,又补缴了印花税

三、合同(凭证)金额增加,不用重新缴纳印花税

合同并不是缴过了,以后就不用再缴了,只要修改合同,增加的部分仍需要缴纳印花税。

四 、网上销售形成的电子订单,没有缴纳印花税

根据财税〔2006〕162号文规定,对纳税人以电子形式签订的各类应税凭证按规定征收印花税。

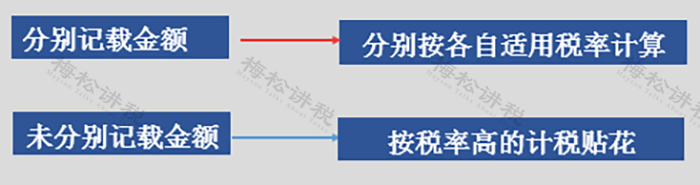

五、 同一合同涉及多个税率,未分别记载金额,却分别按各自适用税率计算缴税

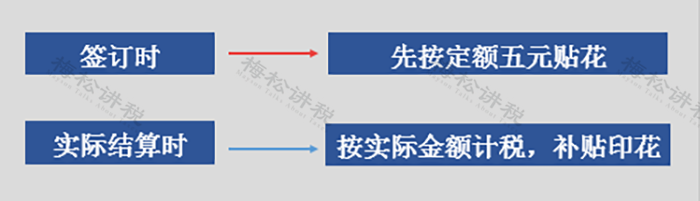

六、合同金额不确定,不贴花

金额不确定,也是需要缴税的:

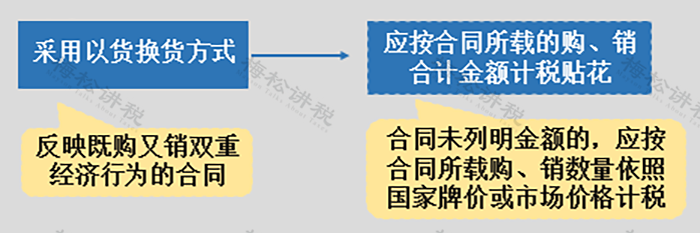

七、“以货换货”合同,不缴纳印花税

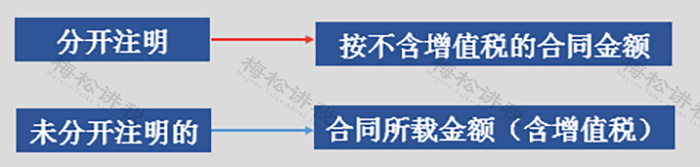

八、按“购销合同”记载的合计金额,缴纳印花税

根据签订的合同金额和增值税是否分开来确定缴税:

九、只要不签订购销合同,就不用缴纳印花税

有些人认为,印花税是根据合同贴花的,只要我不签订合同,就不用缴纳印花税,这种想法是错误的。

根据国税发〔1991〕155号文规定,凡属于明确双方供需关系,据以供货和结算,具有合同性质的凭证,应按规定贴花。

十、企业注册资本没有实缴,缴纳了印花税

营业账簿,是按“实收资本”与“资本公积”合计征收印花税,自2018年5月1日之后减半征收。如果企业未实际认缴出资,则不需要缴纳,待实缴时再缴纳印花税。

5

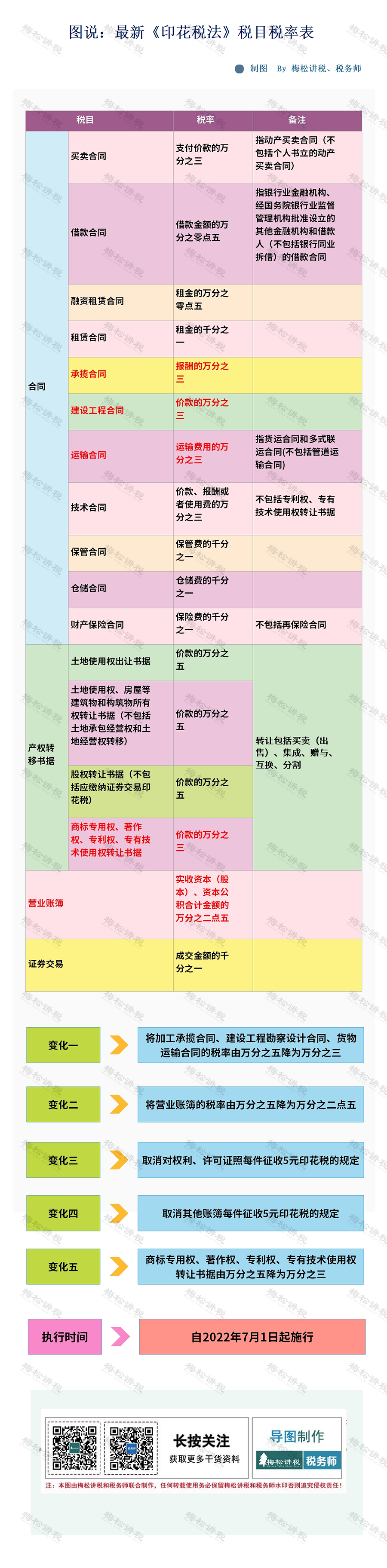

印花税最新税率表!