发布时间:2025-10-21

来源:二哥税税念 作者:二哥

免责申明:本站自编内容版权所有,不得转载;部分内容转载自报刊或网络,转载内容均注明来源和作者,如对转载、署名等有异议的相关方请通知我们(tfcj@tfcjtax.com,051086859269),我们将及时处理!本网站登载的财税法规政策请以官方发布的为准;本网站内容仅供学习参考之目的,所有文章内容与观点并不代表本站观点、立场,我们不对其准确性、合规性负责!如用于实务操作等等其他任何目的,所产生的法律风险与法律责任与本站无关!

昨天发了一篇文章关于预缴所得税申报职工薪酬的填写的新规定和预警分析。

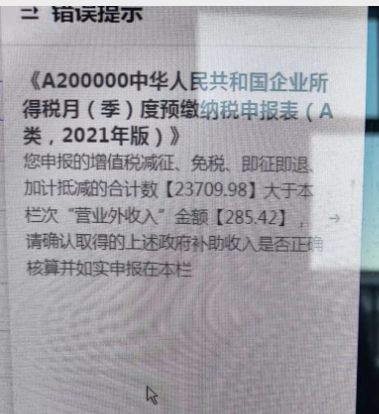

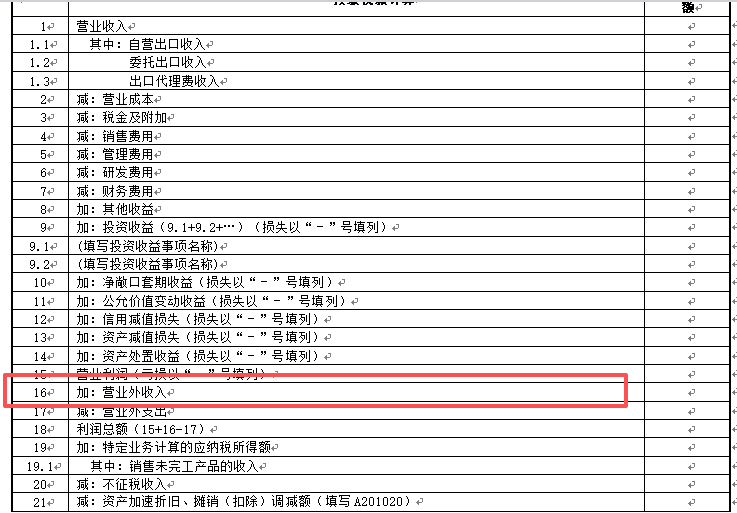

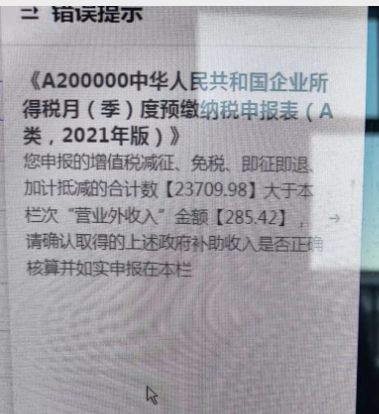

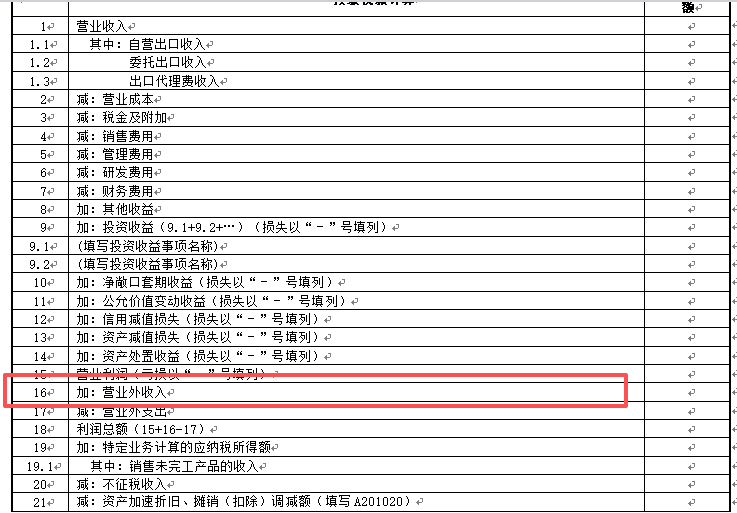

有朋友说企业所得税预缴申报还出现了营业外收入的比对错误。

你填写数据后,系统又和你增值税申报表的减征和免征栏次做比对了。

比如减征,销售使用过固定资产适用3%减按2%计税的情况。

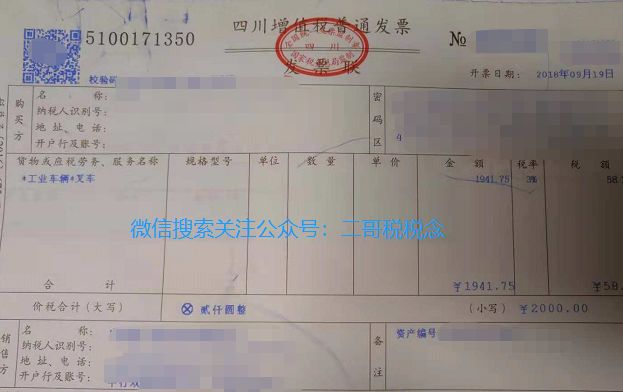

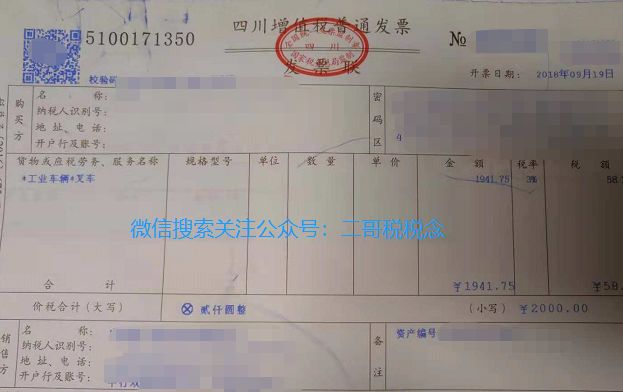

二哥税税念公司处置的叉车原值10万,累计折旧9.5万,处置变卖收入0.2万。开具增值税普通发票

开具一张含税价2000的增值税普通发票,税率栏为3%。

政策依据:国税函[2009]90号、财税[2014]57号,一般纳税人销售自己使用过的固定资产,凡根据《财政部、国家税务总局关于全国实施增值税转型改革若干问题的通知》(财税[2008]170号)和财税[2009]9号文件等规定,适用按简易办法依3%征收率减按2%征收增值税政策的,应开具普通发票,不得开具增值税专用发票。

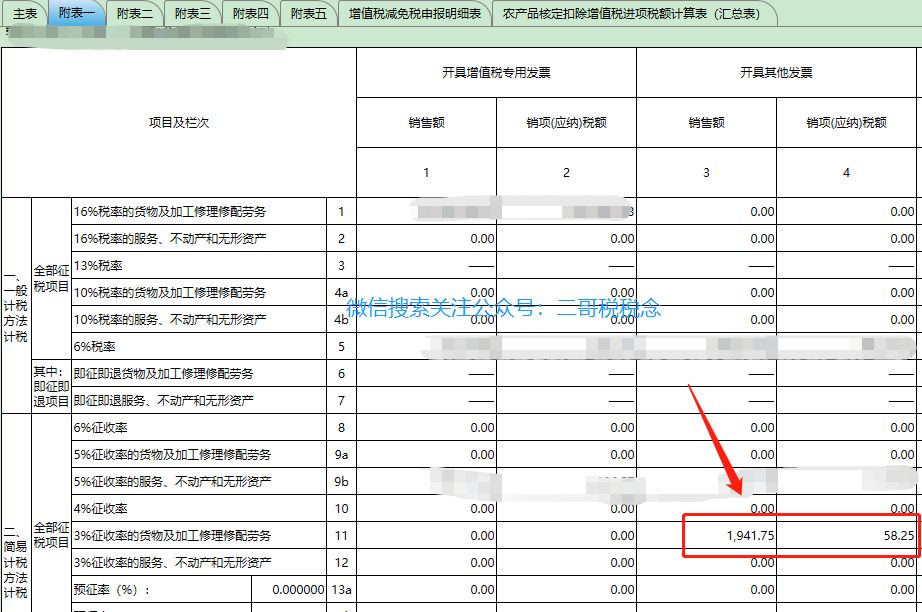

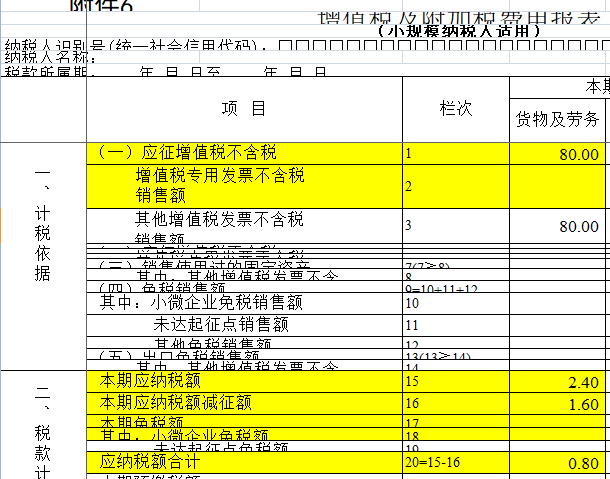

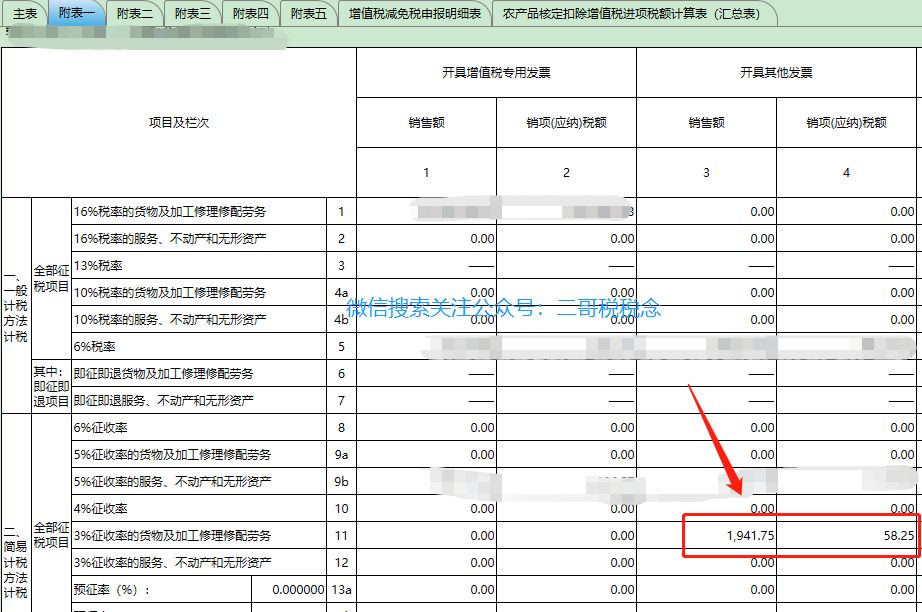

1、填写附表一,按照开具的金额和税额填写附表一,由于是增值税普通发票,填写到开具其他发票第11栏。

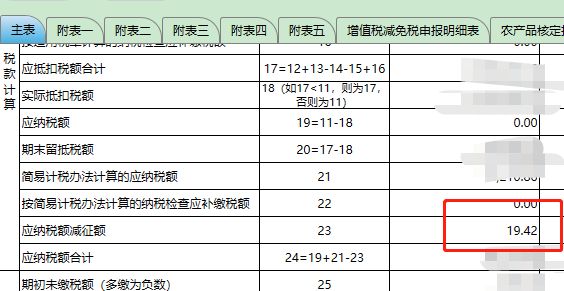

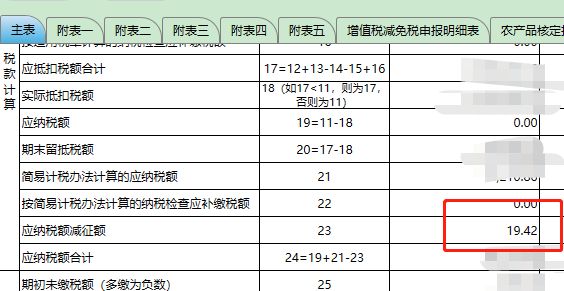

这里的减税性质名称选择的是财税[2014]57号,抵减税额为19.42,3%征收率减按2%征收,享受的减征额为

3、填写主表,将19.42同时填写入主表的第23行。

账务处理,企业因出售、报废或毁损、对外投资、非货币性资产交换、债务重组等处置固定资产,其会计处理一般经过以下几个步骤:

38.83=2000/1.03*0.02,实际就是按3%征收率减按2%征收。

这个时候你填写的增值税申报表的减征数据和你计入企业所得税营业外收入(或者其他收益)的金额是一样的,比对是一致的。

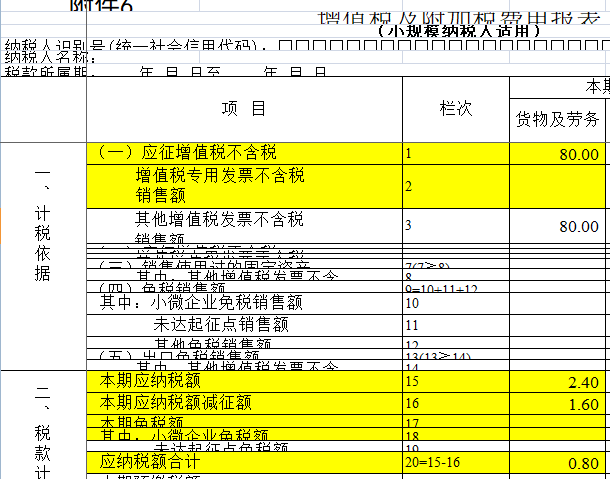

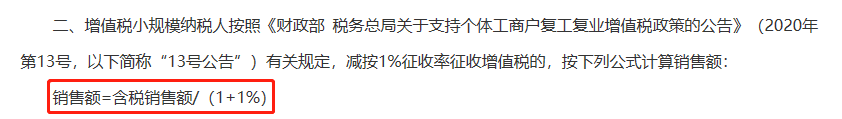

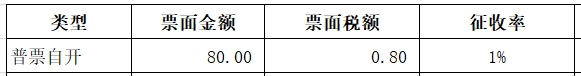

但是对于小规模纳税人3%减按1%征收这个政策来说,这个比对就会出现问题,因为开票就是直接按1%开具的发票,计算销售额也是按1%价税分离的,而不是先按3%价税分离,再减征。

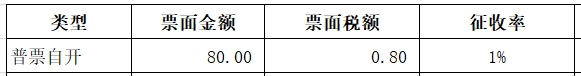

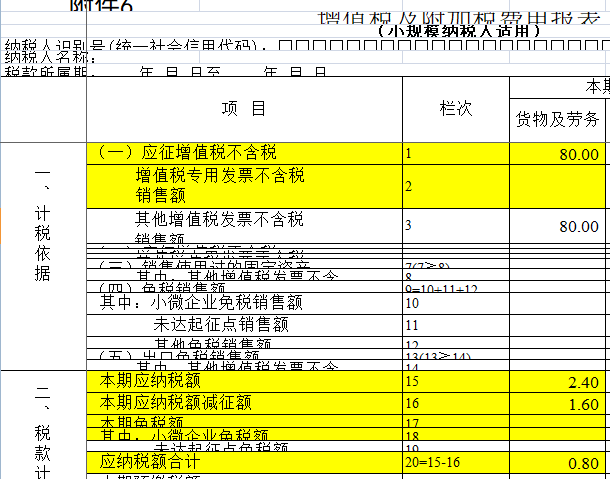

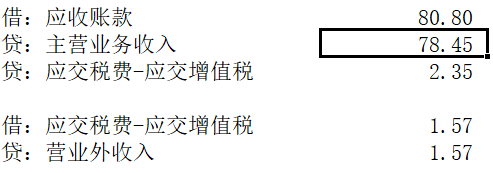

二哥税税念公司是一家小规模纳税人,季度开具1%增值税普通发票80.8万,无其他销售事项。

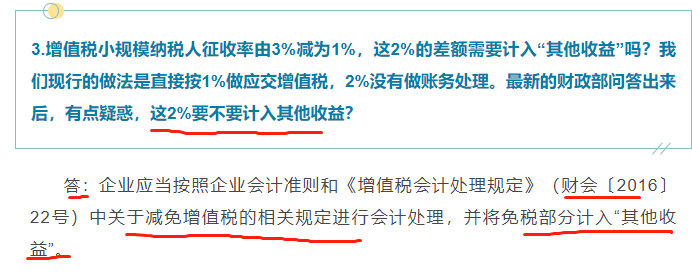

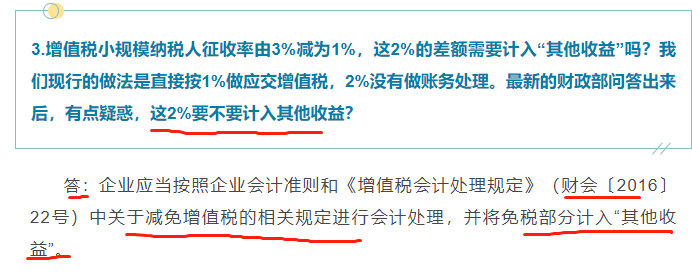

有部分人认为,国家3%减按1%的政策,做账时候应该先按3%进行价税分离,然后2%体现为企业收益。

![]()

甚至摆出了财政部的一个答疑,说财政部都这样回复了,你还有啥话说。

也好像很有道理嘛,3%减按1%,你先计提3%增值税,再把2%计入其他收益,实际缴纳1%,这个过程感觉无懈可击的。

但是二哥还是想从实操角度给你看看,这会导致什么样的麻烦。

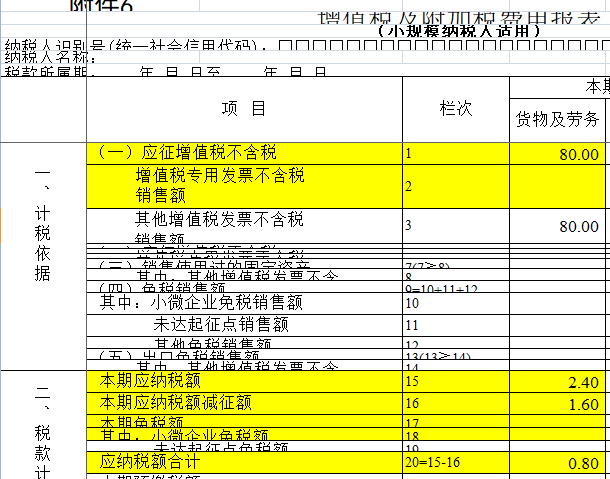

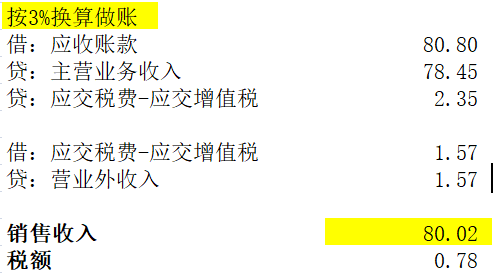

你按3%价税分离后,销售额都变了,而申报表销售额本身按税法规定就是按照1%价税分离的。

你账务按3%价税分离,直接把两个地方的数据撕裂,搞得不一致了。

更关键的是最后实际账上应交增值税的数也因为这个和实际纳税的数据不一致了。

![]()

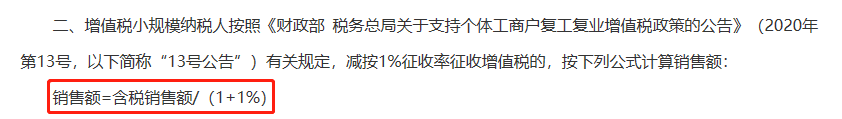

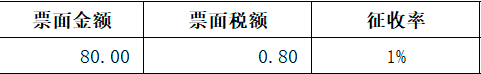

3%减按1%本身政策规定就是直接开1%的发票,发票是按1%价税分离的。

![]()

你现在重新按照3%价税分离,账务和发票都是混乱的,会严重干扰账票核对。

以上是在实操过程中的矛盾,你非要体现3%减按1%这个过程,实际是和发票和申报的实操都是有冲突的。

而实际上要说理论,税法上这个减按1%的政策本身和以前国家出台的减按政策有所不同。

这次的减按政策,国家税法文件是明确说了开1%的发票,按1%做价税分离的。

所以申报表销售额,发票的销售额都是按照1%直接价税分离的,如果你账务非要按3%价税分离,再减免2%,这个结果都和税法规定的不一致了。

![]()

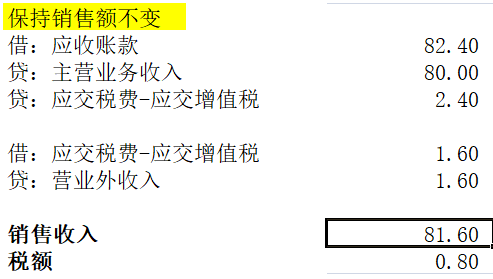

所谓的体现减免过程,申报表要体现那是国家为了统计用,但是你因此要在账务做上去,我觉得是画蛇添足,纸上谈兵。

![]()

所以,你实操一下你就清楚账到底该怎么做了,不要空想,自己干一下看看到底该怎么做?

当然,在你分析这两个分录的过程中,也能回复有些朋友的另外一个问题了,那就是3%减按1%,那2%的减免的部分是否缴纳企业所得税呢?

你细看分录,虽然减免的2%未单独先分离3%再计入营业外收入,而其本身已经因为征收率降低已经体现在企业主营业务收入,那体现在主营收入自然最后就计入了利润总额,那也就是缴纳了企业所得税了。

所以,你做账时候的营业外收入始终是不会和你增值税申报表填写的减征额一致的,这个比对如果不考虑小规律3%减按1%这个事项,就会出现比对异常,干扰申报。

建议税务局把这个考虑进去。大家申报时候也不着急,这块大概率是会修正比对。

扫一扫,打开该文章